今週、NYダウは伸び悩みましたが、NASDAQ指数は1万ポイントに乗せ最高値更新しました。歴史的大不況の中で最高値更新している事は、コロナ禍によるビジネススタイルの変化が、テレワークなどIT企業にとってビジネスチャンスになったということです。日本も同じビジネスチャンスの流れにシフトしました。旧来型の銘柄は売られ、テレワーク推進企業の株価は上昇を強めています。日本政府も行政、医療などデジタル化の推進を始めました。

コロナ禍を機に、日本もデジタル政府へとデジタル投資へと大きく舵を切る見通しとなりました。今後はデジタル投資増額が期待できそうです。まだ日本でも観光業、ホテル業などは回復に時間がかかる見通しです。回復が遅れている業種の株価の立ち上がりも遅れています。強い上昇相場を続けてるのはコロナ禍がビジネスチャンスとなったIT系が多く見られます。

6月19日(前週)より、全国的に自粛要請は解除されました。予想通り感染者は一週間で増加しました。感染者が増加に転じたことから、再自粛もあり得るとの連想から鉄道や航空が売られ始めました。工場生産にも広がる心配へと心理的に広がれば、再度、観光業、ホテル業、飲食関係、工場生産型企業、派遣会社も売られそうです。自宅待機となれば、逆にテイクアウト、食品スーパーなど買われそうです。

感染者を抑えられた日本でも再感染が広がる事になれば、世界的に感染拡大の第2波へとなることは連想される事です。心理的に株価の売り要因となります。7月に向けて、感染者の増加が続くようであれば、心理的に不安要因として残る事になります。逆にテレワーク推進企業、関連企業の株価上昇が期待できそうです。

コロナ禍の様な大事件は別としても、株価に下がる理由を付けても、本来の下がる理由は短期間に値上がりし過ぎ、割高になったからにすぎず。3月安値から約7000円も値上がりしたのですから、さらに買われる銘柄は残り少ないでしょう。安くなれば買われ、高くなれば利食いで売られるだけです。また大きく下がれば日銀が買い支えてくれるし、買う投資家も増えます。株価が売られたら割高だと見てください。

日本も、来週以降も感染拡大となれば、買い手から売り手に変わる心配はあります。6月9日に付けた2万3000円が当面、戻り高値となる可能性もあります。心理的に感染拡大が弱まれば、株価は下げず切り返し上昇します。そう言う中で上がる株は、話題株になるため、投資家の買いが集中するため暴騰する事が多いです。投資家心理を写していると言えます。

やはり16000円から2万3000円まで値上がりした事から、短期的に達成感が強まり、売り買い交錯しだしました。7月に向けて2万3000円台に戻せるかどうか。2万3000円以上は重そうな動きに感じられる様になったら、9月から10月まで買い場を待つ場面となりそうです。まだ裁定売り残高が多く残っているので、下がれば買い戻しが入るため、大きくは下げにくいと見ています。下がるのは裁定売り残高が大幅に減少し、買い戻しが減ってからと見ています。

個別株は、テレワークの環境を提供する企業、テレワークで業績の良い企業など、旧来型ビジネスモデルから新しいモデル構築する企業など、引き続き、話題性からも大きく買われそうです。来週以降、感染者が増えると、旧来型ビジネスモデルは売られる心配は残ります。

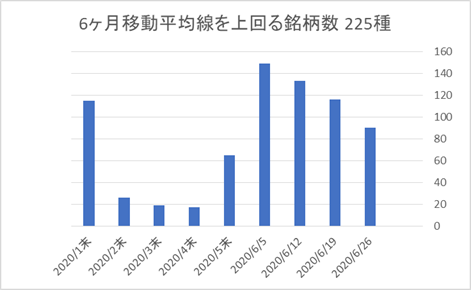

6月4週目の東証1部銘柄(2179銘柄)の6ヶ月移動平均線上回る銘柄数は6月1週をピークに減少し続けている。2020年1月末1187銘柄(225種115)→2月末267銘柄(225種26)→3月末230銘柄(225種19)→4月末415銘柄(225種17)→5月末1001銘柄(225種65)→6月(4)1490銘柄(225種149)→6月(11)1304銘柄(225種133)→6月(18)1239銘柄(225種116)→6月(25)1097銘柄(225種90)と6月1週目より減少し続けている。月足ベースでは高値ゾーンから売られている銘柄が増えている事が分かる。7月に向けて減少続くなら、7月相場は2極化と言える。7月に向けた観察ポイントです。

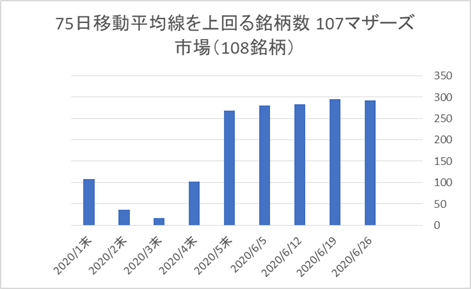

6月4週目の「107」マザーズ市場(321銘柄)で75日移動平均線上回る銘柄数は全体の8割以上を維持し好調を維持している。2020年1月末108銘柄→2月末36銘柄→3月末16→4月末102銘柄→5月末268銘柄→6月(5)281銘柄→6月(12)283銘柄→6月(19)296銘柄→6月(26)293銘柄と好調から高値を維持しています。減少に転ずると売り場と見たい。6月の観察ポイントです。

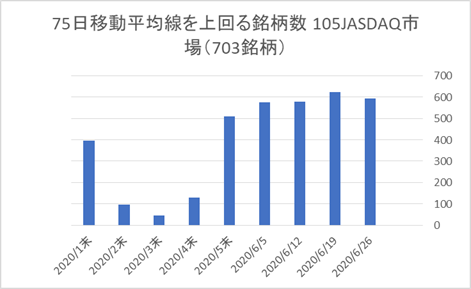

6月4週目の「105」JASDAQ市場(703銘柄)の75日移動平均線を上回る銘柄数も全体の8割以上を維持し好調を維持している。2020年1月末396銘柄→2月末97銘柄→3月末44銘柄→4月末129銘柄→5月末511銘柄→6月(5)575銘柄→6月(12)578銘柄→6月(19)623銘柄→6月(26)594銘柄と好調と高値水準を維持している。減少に転ずると売り場になりやすい。7月に向けた観察ポイントです。

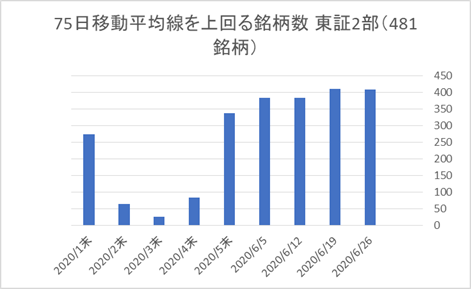

6月4週目の東証2部銘柄(481銘柄)の75日移動平均線を上回る銘柄数は8割以上を維持し好調を維持しています。1月末274銘柄→2月末64銘柄→3月末26銘柄→4月末83銘柄→5月末338銘柄→6月(5)384銘柄→6月(12)383銘柄→6月(19)411銘柄→6月(26)408銘柄と好調と高値を維持している。減少に転ずるなら売り場になりやすい。7月に向けた観察ポイントです。

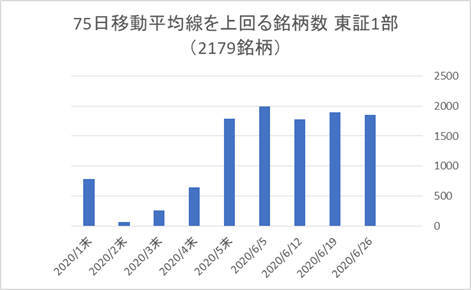

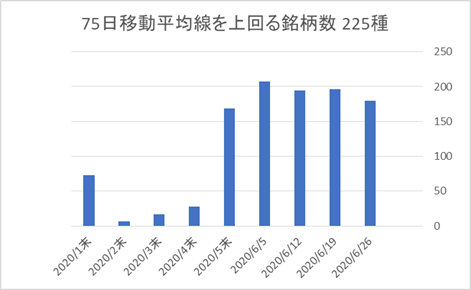

6月4週目の東証1部銘柄(2179銘柄)の75日移動平均線上回る銘柄数も8割以上を維持している。1月末780銘柄(225種73)→2月末67銘柄(225種7)→3月末253銘柄(225種17)→4月末645銘柄(225種28)→5月末1786銘柄(225種169)→6月(5)1988銘柄(225種207)→6月(12)1773銘柄(225種194)→6月(19)1894銘柄(225種196)→6月(26)1850銘柄(225種180)と高値水準を維持している。減少に転ずると売られ始める。7月に向けた観察ポイントです。

<NYダウ NASADAQ指数 日足チャート>

今週の「801」NYダウは、コロナウイルス感染拡大から、25日移動平均線を下回るまで売られました。2万6000ドル以下に調整していますが、押し目なのか、下落の始まりか。まだ大きく下げる局面とは見てませんが、25日移動平均線を上回れなければ売られる心配があります。またコロナウイルス再拡大では売り要因になりやすいでしょう。今後の拡大経過観察から判断が必要になります。

短期的には、日足チャートでは200日移動平均線を下回った後、25日移動平均線を下回ってきました。まず25日移動平均線を上回る回復がなければ、調整局面は続くと見なければなりません。再度25日移動平均線を上回る上昇転換待ちになりました。

「803」NASDAQ指数は1万ポイントに乗せました。IT産業はコロナウイルス感染をビジネスチャンスとし株価に反映されたか。チャート的には、10日から25日移動平均線に沿って上昇基調を維持してます。この状態が崩れなければ上昇相場は続き、1万ポイントに乗せても高値更新期待があります。25日移動平均線(下値支持線)を下回れば、調整入りの心配はあります。

<ドル円 日足チャート>日足標準条件NO11・75日カイリ率+75日ボリンジャーバンド

今週も75日ボリンジャーバンド-1シグマ(106円)まで円高に動きました。中心線(75日移動平均線・107円)から、-1シグマ(106円)幅で推移しました。75日ボリンジャーバンド中心線を下回る状態は円高方向で推移は続きます。しばらく中心線から-1シグマの範囲で推移は続きそうです。

チャート的には、75日移動平均線の下向き度は強まり、200日移動平均線との2線幅は大きくなっています。円高での推移が続く事を示しています。75日ボリンジャーバンド中心線を下回る円高の動きは、しばらく続く動きに見られます。ジリジリ円高は続きそうです。6月の観察ポイントです。

<JASDAQ指数&東証小型株指数>日足標準条件NO11・75日カイリ率

<JASDAQ指数 日足チャート>

「105」JASDAQ指数も連続陰線が出始めました。株価は200日移動平均線を上回った状態で、10日から25日移動平均線に沿って上昇局面を維持しています。今週も25日移動平均線に沿って200日移動平均線を上回る状態を維持しましたが、陰線が出始めています。25日移動平均線に沿って200日移動平均線を上回る状態は、好調と高値圏の両面を維持している状態です。25日移動平均線を下回れば短期調整に転ずる心配があります。7月に向けた観察ポイントです。

<東証マザーズ指数 日足チャート>

マザーズ指数が一番強い状態を維持しています。「107」東証マザーズ指数は、10日から25日移動平均線に沿った上昇を維持しています。もう少しすれば、75日移動平均線と200日移動平均線はGクロスしてきます。本格的な上昇基調に向かう事を意味します。引き続き、好調と高値警戒の両面で成り立っています。7月に向けた観察ポイントです。

<裁定売り残 日足チャート>

今週も「506」裁定売り残の減少は続いています。7.5億株を下回るまで減少しています。減少が続く状態は買い戻しから上昇局面が続くか、下支え要因になっています。米国でも感染拡大が続き、日本でも感染者が増加した事で株価の下落要因となっていますが、裁定売り残の減少が続く間は、日経平均は下げにくいでしょう。

日経平均は25日移動平均線まで下げましたが、週末に25日移動平均線で切り返しました。下回れば調整局面の心配はありますが切り返しました。裁定売り残の減少が上昇局面を支えています。コロナウイルス感染が増加してくると投資家心理も変わる心配は残るでしょう。いつまで減少局面は続くか。7月に向けた観察ポイントです。

<日経平均 月足チャート>標準条件NO1(月足基本チャート)

6月相場は上げ幅は縮小しましたが、前月比プラスを維持しています。また12ヶ月移動平均線を上回る状態も維持しています。チャート的には、6ヶ月移動平均線が12ヶ月移動平均線を下回った状態で、株価は値上がりし、戻した状態です。この状態の上げは戻り局面と言えます。コロナウイルスの感染が拡大すると2万3000円以上は重くなってくるでしょう。

チャート的には、6ヶ月移動平均線が12ヶ月移動平均線を下回った状態ですから、本格的な上昇基調に戻すには、6ヶ月移動平均線が12ヶ月移動平均線を上回る状態にならないと上昇基調になりません。今の動きから上昇基調に戻すには、まだ数ヶ月を要すと見られます。6ヶ月から12ヶ月移動平均線を上回る状態は、上昇状態は維持されるでしょう。下回ると調整局面入りするでしょう。7月に向けた観察ポイントです。

<日経平均 日足チャート>日足標準条件NO11・75日カイリ率

日経平均は、もう少しで10日移動平均線は25日移動平均線を下回るところでしたが、週末に切り返しました。10日移動平均線が25日移動平均線を下回ればDクロスであり、調整に転ずる心配はあります。下回った場合、200日移動平均線が下値支持線になります。来週も25日移動平均線を維持できるか。

チャート的に、25日移動平均線と200日移動平均線はGクロスし、25日移動平均線は200日移動平均線を上回った状態の上昇局面です。25日移動平均線が200日移動平均線を上回っているので、大きくは下げないと見る上昇局面です。コロナウイルスの感染拡大となればイレギュラーとなり、状況によってはどうなるか分かりません。分かっているのは、25日移動平均線を下回らなければ、強い状態を維持していると判断できる事です。7月に向けた観察ポイントです。

米国のコロナウイルス拡大は続いている。日本も経済再開から増加に転じた。米国はコロナ感染拡大で経済活動を続けられるか。外国人投資家の日本株買い続くか。世界はどう動く。

臨時コメントについて

相場が急変したり基調が変わるようなときには、その都度臨時コメントが掲載されます。

臨時コメントは株の達人ユーザーのみのサービスです。

↓ブログでは日経平均や先物、ミニ先物などの分析を掲載しております。ほぼ毎日更新!ぜひご覧ください。

本日の市況と個別株徹底解説

https://www.sevendata.co.jp/user_blog/