7月末に為替が104円まで円高は進み、日経平均は2万2000円割れまで売り込まれて引けました。今週から8月相場入りしました。今週は決算発表が集中する事から、相場全体の動きは注目されました。為替が円安に切り返したこと、NYダウの反発に連動したこと、比較的、値ガサ株の業績が良かった事から、日経平均は7月の下げ幅を大きく切り返し、週間で+900円高近くまで上値を伸ばす場面もありました。

値ガサ株の寄与率が大きかった事から、日経平均は大幅な切り返しで始まったが、他の個別株の決算内容が悪かった事もあり、日経平均ほど大きく戻していません。日経平均の上げ幅が大きかった事は売り場を作ったのだろうと感じられました。主力株の決算発表が一巡した後では、来週以降、日経平均が反発できる材料が減ることになります。売られてくるだろうと見ています。

来週月曜日は山の日で休日、週末から3連休となり、週末は一先ず売っておけとなりました。来週末に8月SQを控えています。SQに向けたポジション調整で推移する事が多いでしょう。SQが終われば、次は9月SQに向け乱高下すると見ています。8月SQが過ぎれば下落色は強まると見ています。

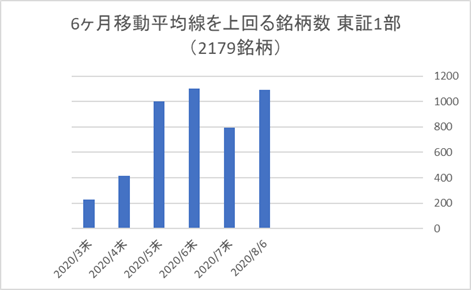

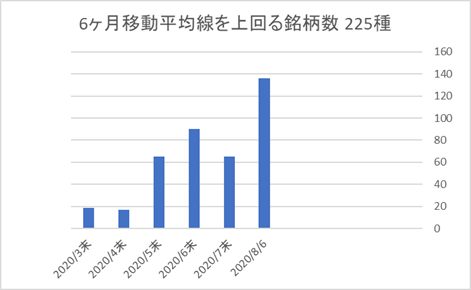

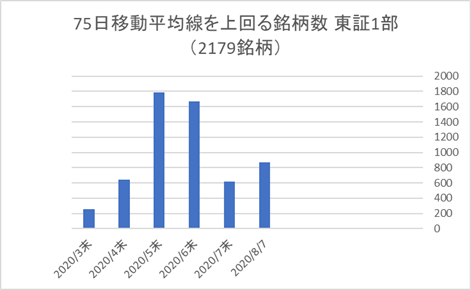

相場の強弱を見る上で、東証1部銘柄の6ヶ月移動平均線を上回る銘柄数の増減を参考にしています。短期では75日移動平均線を上回る銘柄数も参考にしています。いったん7月末で1000銘柄以下に減少し、下降転換しました。8月から切り返しから値上がり銘柄数は1000銘柄以上に増加しました。銘柄数的に回復が見られたが、75日移動平均線を上回る銘柄数の戻りは弱かった。日足ベースでは上昇転換するまでに至っていません。

上昇相場の牽引役として、上昇相場は半導体で始まり、半導体からピークを付ける性質があると述べてきました。今まで相場を牽引してきた、レーザーテック、アドバンテストは、7月にピークを付け25日移動平均線を下回り、売り転換しました。先行してピークを付ける性質の銘柄が売り転換した動きを見ても、これからは順に個別株が売り転換してくると言えます。来週以降、売り転換を警戒する局面は続きます。来週以降、売り転換した場合、9月から10月に向けたボトム形成局面に向かうと見ています。

また相場のボトム局面でも半導体関連株の底入れか、切り返しで始まると見ています。9月から10月に向けて、半導体関連株、ハイテク株、IT関連株、好業績優良株がボトムを付けてきたら、相場の底入れ反発が近いと判断できます。今後の半導体関連株、ハイテク株、好業績株の動きを観察したい。また6ヶ月移動平均線を上回る銘柄数の動きも観察したい。

飲食店の悲鳴、観光業の悲鳴に応え、早々のGoToキャンペーンはコロナウイルス感染急増から失敗しました。感染者数は予想外の増加なのか、想定内の増加なのか。急遽8月下旬まで、居酒屋など時短営業、外出自粛に変更されました。店に張るステッカーのデザイン、どうでも良いところに気を遣っているが、肝心なコロナ対策は後手に回ってしまった。軽度の感染者の増加は医療関係、ホテル利用にはプラスに働きました。想定内と見ているのか。

4月~6月期四半期決算の発表が出ました。多くは過去に例のないほどの落ち込みです。米国もGDP-32%ダウン、EU-22%減と発表しました。日本もかなり悪化しました。これほど悪化でも、NASDAQ指数は最高値更新し、NYダウ、日経平均も高値で推移しています。経済悪化の中で、株価が高値で推移している事は、日本では日銀の金融政策が成功したと見る事ができます。9月に金融政策の息切れはあるか。

7月のGoToキャンペーン以降、さらにコロナウイルス感染拡大の中で、IT技術の特技に持つ企業、テレワーク推進企業、スーパー、ホームセンターなどの株は続伸しています。8月に入っても上昇基調を維持しています。コロナ感染拡大をビジネスチャンスにしている事が分かります。今後もこのあたりを観察したいと考えます。

8月1週の東証1部銘柄(2181銘柄)の6ヶ月移動平均線を上回る銘柄数は、増加に切り返した。2020年1月末1187銘柄(225種115)→2月末267銘柄(225種26)→3月末230銘柄(225種19)→4月末415銘柄(225種17)→5月末1001銘柄(225種65)→6月末1104銘柄(225種90)→7月末796銘柄(225種65)→8月(6)1091銘柄(225種136)と増加に切り返した。8月相場は増加に戻せるか、再度減少に転ずるか。8月の観察ポイントです。

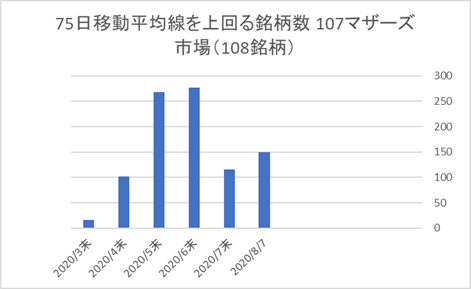

8月1週の「107」マザーズ市場(325銘柄)で75日移動平均線を上回る銘柄数は、増加に転じた。2020年1月末108銘柄→2月末36銘柄→3月末16→4月末102銘柄→5月末268銘柄→6月末277銘柄→7月末115銘柄→8月(7)150銘柄と増加に戻した。8月は増加に戻せるか。減少に転ずるか。8月の観察ポイントです。

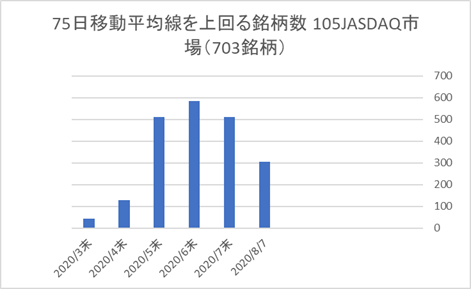

8月1週の「105」JASDAQ市場(701銘柄)の75日移動平均線を上回る銘柄数は、横ばいの範囲で引けた。2020年1月末396銘柄→2月末97銘柄→3月末44銘柄→4月末129銘柄→5月末511銘柄→6月末586銘柄→7月末281銘柄→8月(7)304銘柄と少し増加だが横ばいの範囲と言える。8月は増加に戻せるか。再度減少に転ずるか。8月の観察ポイントです。

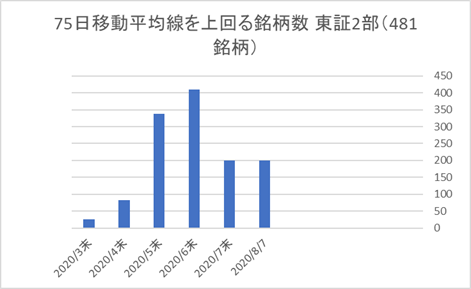

8月1週の東証2部銘柄(480銘柄)の75日移動平均線を上回る銘柄数も横ばいで引けた。1月末274銘柄→2月末64銘柄→3月末26銘柄→4月末83銘柄→5月末338銘柄→6月末409銘柄→7月末199銘柄→8月(7)199銘柄と横ばいで引けた。8月は増加に戻せるか。再度減少に転ずるか。8月の観察ポイントです。

8月1週の東証1部銘柄(2181銘柄)の75日移動平均線上回る銘柄数は少し増加したが弱気である。1月末780銘柄(225種73)→2月末67銘柄(225種7)→3月末253銘柄(225種17)→4月末645銘柄(225種28)→5月末1786銘柄(225種169)→6月末1671銘柄(225種166)→7月末622銘柄(225種54)→8月(7)868銘柄(225種96)と少し増加したが弱気は脱していない。8月は増加に戻せるか。再度減少に転ずるか。8月の観察ポイントです。

<NYダウ NASADAQ指数 日足チャート>

追加経済対策を期待し先買いされ、「801」NYダウは、25日移動平均線は200日移動平均線とGクロスしました。10日移動平均線と25日移動平均線は200日移動平均線を上回る状態を維持し、上昇状態は維持します。6月に付けた3万7580ドルを上回れば目先の高値更新から上昇基調となります。8月相場も10日から25日移動平均線が200日移動平均線を上回る状態を維持し、株価が25日移動平均線を上回っていれば上昇基調です。25日移動平均線を下回ると売り転換の心配が出てきます。経済対策の期待感は強いでしょう。8月の観察ポイントです。

3月相場入りも、「803」NASDAQ指数は、高値更新相場を続け、初の1万1000ポイント台に乗せてきました。追加経済対策、コロナ感染拡大を背景に、ビジネスチャンスが拡大している事が分かります。チャート的には、引き続き、10日から25日移動平均線を上回る状態を維持しながら、高値更新相場は続いています。短期的には10日から25日移動平均線を下回ると調整局面入りの心配はあります。

<ドル円 日足チャート>日足標準条件NO11・75日カイリ率+75日ボリンジャーバンド

7月末に向けてドル円相場は104円台まで円高が進みました。為替のチャートは、75日ボリンジャーバンド中心線(107円)が下向きの状態から、バンド幅は縮小から狭くなっていました。バンド幅が縮小し、為替は上下に動きやすくなっていたところで-3シグマまで円高に振れました。

8月入りから、チャート的に75日ボリンジャーバンド-1シグマ(106円)の円高からスタートしました。75日移動平均線と200日移動平均線の2線幅は、円高方向に拡大しています。この状態から、今週も円高方向を強めている事に変わりはありません。75日ボリンジャーバンド-3シグマから-1シグマに円安に振れましたが、-1シグマ以上に戻せなければ、再度円高に振れる状態は続きます。来週以降、再度、円高に向かうと見ています。円高は続くか、円安に戻すか。8月の観察ポイントです。

<JASDAQ指数&東証小型株指数>日足標準条件NO11・75日カイリ率

<JASDAQ指数 日足チャート>

7月の「105」JASDAQ指数は200日移動平均線を上回れなかったが、8月相場入りも200日移動平均線を上回れていません。このまま25日から200日移動平均線を上回れない状態は、調整局面は続くと見ます。200日移動平均線を上回ってくれば、再上昇に転換したと見ることができます。200日移動平均線を下回る状態は戻り売りは続きます。8月の観察ポイントです。

<東証マザーズ指数 日足チャート>

マザーズ指数は、7月以降、25日移動平均線を下回って推移しましたが、8月相場入りから25日移動平均線を上回り、再上昇転換しました。引き続き、10日から25日移動平均線を上回る状態を維持できれば、上昇局面は続きます。再度25日移動平均線を下回れば、戻り売りに転じたと判断されます。マザース銘柄は6月下旬と比較すると、75日移動平均線を上回る銘柄数は、まだ半数しか回復しておらず、引き続き増加しなければ、戻り売りに転ずる心配があります。再上昇は続くか。8月観察ポイントです。

<東証中小型株指数 日足チャート>日足標準条件NO11・75日カイリ率

<東証小型株指数 日足チャート>

7月の「124」東証小型株指数は200日移動平均線を上回れず、8月相場入りも200日移動平均線を上回れていません。もう少しで25日移動平均線と75日移動平均線はDクロスに向かっています。小型株は売られている事が分かります。25日移動平均線を上回れず、75日移動平均線を下回ってくれば売り転換と見る状態です。戻り売りは続きそうです。8月の観察ポイントです。

<東証中型株指数 日足チャート>

7月の「123」東証中型株指数も200日移動平均線を上回れず、8月相場入りも200日移動平均線を上回れていません。もう少しで25日移動平均線と75日移動平均線はDクロスに向かっています。中型株は売られている事が分かります。25日移動平均線を上回れず、75日移動平均線を下回ってくれば、売り転換に向かっていると見る状態です。戻り売りは続きそうです。8月の観察ポイントです。

<裁定売り残 日足チャート>

7月の「506」裁定売り残は7億株まで減って終わりました。8月も減少傾向は変わらないと見ていますが、約7.3億株まで増加して始まりました。8月も減少局面が続くと買い戻しから日経平均の上昇局面となり、増加局面が続くと、売り局面から日経平均は売られやすくなります。

8月相場も裁定売り残の増減によって、上下する動きは続くと見ています。5億株以下まで減少してくると、買い戻し余力の減少から、日経平均の戻りは鈍くなります。その場合、新規買いが入ってこなければ反発は弱くなり、戻り売りが強まる局面となります。8月の観察ポイントです。

<日経平均 月足チャート>標準条件NO1(月足基本チャート)

追加経済対策期待からNYダウの大幅上昇に四半期決算の発表が加わり、思っていた以上の上げ幅となりました。7月の下落幅を切り返し、一時+900円近くの上げ幅となりました。チャート的には、12ヶ月移動平均線を上回る状態を維持してスタートしました。この状態を維持できれば、上昇状態は維持しますが、売り場形成の上げに見えました。

来週以降、12ヶ月移動平均線を下回る陰線に転換してくると、下降色が強まった動きと見ることができます。陽線を維持している状態はシッカリしていると言えます。陰線に変わり、12ヶ月移動平均線を下回ってきたら売り転換の心配が出てきます。8月の観察ポイントです。

<日経平均 日足チャート>日足標準条件NO11・75日カイリ率

7月末は200日移動平均線を下回って引けましたが、8月は25日移動平均線まで値上がりするスタートとなりました。25日移動平均線を上回る状態を維持できれば、上昇は維持されるが、週末は下回って引けました。戻り売りが強かった事を意味します。

チャート的に、来週も25日移動平均線を下回っていれば、売り転換の心配が出てきます。また200日移動平均線を上回っていれば大崩れの心配はありません。200日移動平均線→75日移動平均線の順に売られてくると大幅に調整する局面入りの心配が強まります。当面は25日移動平均線を上回る状態に戻せるか、下回り下げ幅が大きくなるかどうか。方向を見るポイントです。8月の観察ポイントです。

コロナ感染拡大いつまで続くのか。世界的に感染拡大は続いている。それでもNASDAQ指数の高値更新は続いている。外国人投資家はどう動くか。世界はどう動く。

臨時コメントについて

相場が急変したり基調が変わるようなときには、その都度臨時コメントが掲載されます。

臨時コメントは株の達人ユーザーのみのサービスです。

↓ブログでは日経平均や先物、ミニ先物などの分析を掲載しております。ほぼ毎日更新!ぜひご覧ください。

本日の市況と個別株徹底解説

https://www.sevendata.co.jp/user_blog/