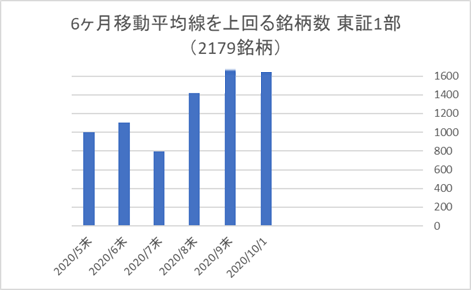

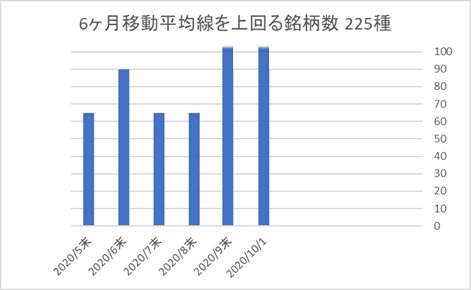

9月相場は終わり、10月1日相場は、一日全面停止となり先進国の取引所として恥ずかしい失態となりました。マザースから東証全てが一括で分散管理されていない事にビックリしました。日本の危機管理を表している様です。9月から10月の調整を期待していましたが、9月は前月比+46円高で引けました。日経平均はボックス相場の範囲内で引けましたが、新興市場の上昇は強かったと感じられました。東証一部銘柄で6ヶ月移動平均線を上回る銘柄数は1800銘柄以上回復し、日経平均より個別株の全体相場は回復が感じられました。

日経平均は、日銀の買い支えに、NYダウ、NASDAQ指数に牽引されて下値はシッカリしていたと思います。「610」評価損率は、今年2月水準まで回復し、コロナウイルス前の水準に戻したと言えます。評価損率の数値が改善した事は、株価水準は高値圏に戻したと言えます。この先の伸びしろがどれほどあるか?今後の業績回復など含め観察ポイントです。

コロナウイルス感染により、飲食業、観光業、宿泊業、イベント業など多大な影響を受けました。政府の支援により雇用維持している状態です。リーマンショック時の派遣切り、首切りと違った支援が経済の悪化を食い止めている理由にもなっています。株式市場では、日銀による買い支え支援が大きい。少し下げるとスグ切りかえす動きは強いと感じられました。

夏以降、失業者が増加し、株式市場への影響もあるだろうと考えていましたが、買い支えで下げない状況を考えますと、10月相場の調整もボックス相場の範囲で収まる可能性も残っています。日経平均は、6月以降、2万2000円から2万3500円のボックスで推移し、8月以降は2万3000円から2万3500円の小幅ボックスで推移しています。株価が動き出すときは、ボックスを上下放れた時です。10月はどちらかに放れるのか?を観察したい。週末の下落に転換するシグナルとなるのか?

東証一部銘柄で6ヶ月移動平均線を上回る銘柄数の増加が続いてきたが、10月以降も続くようなら高値警戒感は強まってきます。その点が高値リスクになりつつあると感じられます。ただコロナ禍以降、買われる主体が、テレワーク、デジタルトランスフォーメーションなど、新しい成長分野に集中しています。第二のIT革命相場に似ていると感じられます。今後もデジタル化は長期相場を作るか。

8月SQ値(2万3500円)→9月SQ値(2万3272円)とSQ値を切り下げています。来週は10月SQ値週です。9月SQ値より10月SQ値が下がってくると上値を切り下げている事から売られる心配があります。25日移動平均線に沿った小幅ボックスを下回ってくるか。75日移動平均線(2万2800円・下値支持線)を上回っている間は上昇基調を維持します。75日移動平均線を下回れば下降転換です。下放れしてくるか。

今年3月は540倍、6月は200倍と大きく動いたとき「宝くじ投資法」は暴騰しました。年に2度から4度のチャンス有りです。今日の下げから10月SQに向けて動きだすかと期待したい。小幅ボックス相場の範囲に戻してしまうか。「宝くじ投資法」は「ハズレくじ」が続いていますが、一発逆転投資法です。何れ上下どちらかに動き出す時、「宝くじ投資法」はチャンスとなります。10月SQに向けて日経平均は動くか。その次は12月SQに向けた「宝くじ投資法」100倍局面を期待したい。

10月1週の東証1部銘柄(2184銘柄)の6ヶ月移動平均線上回る銘柄数は取引所トラブルで9月末終値をスライドした。2020年1月末1187銘柄(225種115)→2月末267銘柄(225種26)→3月末230銘柄(225種19)→4月末415銘柄(225種17)→5月末1001銘柄(225種65)→6月末1104銘柄(225種90)→7月末796銘柄(225種65)→8月末1419銘柄(225種163)→9月末1643銘柄(225種115)→10月(1)1632銘柄(225種115)と上昇基調で始まる。増加は続くか。減少に転ずるか。10月の観察ポイントです。

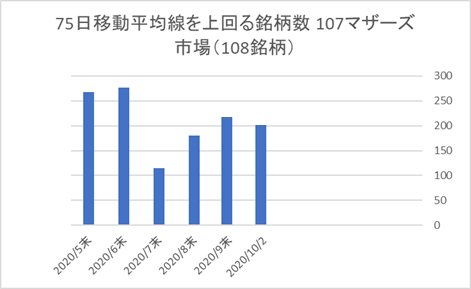

10月1週の「107」マザーズ市場(327銘柄)で75日移動平均線上回る銘柄数は強気を維持している。2020年1月末108銘柄→2月末36銘柄→3月末16→4月末102銘柄→5月末268銘柄→6月末277銘柄→7月末115銘柄→8月末180銘柄→9月末218銘柄→10月(2)200銘柄と増加続く。増加は続くか。10月の観察ポイントです。

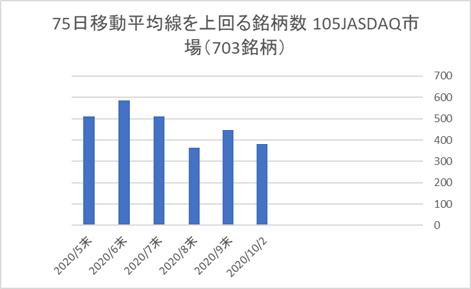

10月1週の「105」JASDAQ市場(701銘柄)の75日移動平均線を上回る銘柄数も強気を維持している。2020年1月末396銘柄→2月末97銘柄→3月末44銘柄→4月末129銘柄→5月末511銘柄→6月末586銘柄→7月末281銘柄→8月末363銘柄→9月末439銘柄→10月(2)386銘柄と強気を維持している。増加は続くか。減少に転ずるか。10月の観察ポイントです。

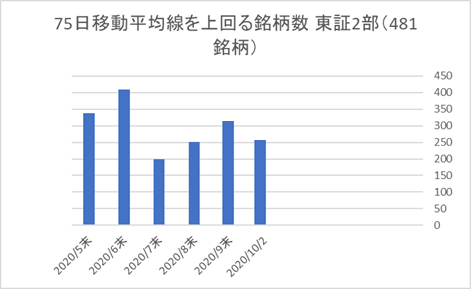

10月1週の東証2部銘柄(480銘柄)の75日移動平均線を上回る銘柄数も強気を維持している。1月末274銘柄→2月末64銘柄→3月末26銘柄→4月末83銘柄→5月末338銘柄→6月末409銘柄→7月末199銘柄→8月末251銘柄→9月末311銘柄→10月(2)266銘柄と強気を維持している。増加は続くか。10月の観察ポイントです。

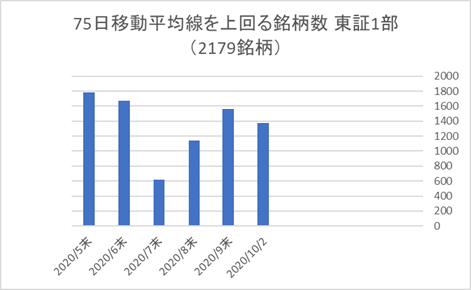

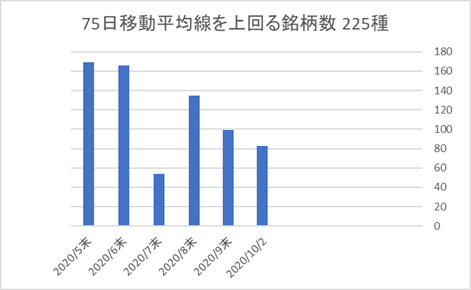

10月1週の東証1部銘柄(2184銘柄)の75日移動平均線上回る銘柄数も強気を維持している。1月末780銘柄(225種73)→2月末67銘柄(225種7)→3月末253銘柄(225種17)→4月末645銘柄(225種28)→5月末1786銘柄(225種169)→6月末1671銘柄(225種166)→7月末622銘柄(225種54)→8月末1144銘柄(225種135)→9月末1581銘柄(225種97)→10月(2)1391銘柄(225種87)と強気を維持している。増加は続くか。10月の観察ポイントです。

<NYダウ NASADAQ指数 日足チャート>

「801」NYダウは、前週に75日移動平均線を下回ったところから切り返しは続いています。今週は25日移動平均線まで戻したところで上値は伸び悩んでいます。25日移動平均線を上回ってくれば再上昇相場に戻したと言えるでしょう。株価は25日移動平均線で戻り売られてしまうと、しばらく調整相場に入る可能性もあります。25日移動平均線を上回れるか。10月の観察ポイントです。

「803」NASDAQ指数も前週に75日移動平均線を下回ったところから切り返しは続いています。今週は25日移動平均線まで戻したところで上値は伸び悩んでいます。25日移動平均線を上回ってくれば、再上昇相場に戻したと言えます。株価は25日移動平均線で戻り売られてしまうと、しばらく調整相場に入る可能性もあります。25日移動平均線を上回れるか。10月の観察ポイントです。

<ドル円 日足チャート>日足標準条件NO11・75日カイリ率+75日ボリンジャーバンド

10月入りも円高基調で始まったと言えます。25日移動平均線と75日移動平均線の2線幅は拡大し、為替は25日移動平均線に上値を押さえられています。引き続き、25日から75日移動平均線の下向きは、円高トレンドです。25日から75日移動平均線に沿って推移するのは円高基調と見ます。

チャート的に75日ボリンジャーバンド中心線(106円)を下回り、25日移動平均線(上値抵抗線)を下回る円高基調と見ます。75日ボリンジャーバンド幅は拡大傾向は円高への動きは続くと見ます。現在はバンド幅-2シグマから-1シグマ幅で推移しています。拡大は円高、縮小なら円安の動きとなります。10月の観察ポイントです。

<JASDAQ指数&東証小型株指数>日足標準条件NO11・75日カイリ率

<JASDAQ指数 日足チャート>

本日は売られたが、前週に続き「105」JASDAQ指数は強い上昇状態を維持しています。10日移動平均線が25日移動平均線を上回る状態は上昇基調です。引き続き、10日から25日移動平均線を上回る状態は強い上昇局面は続くと見ます。25日移動平均線を下回ると売り転換です。10月の観察ポイントです。

<東証マザーズ指数 日足チャート>

10月入りも「107」マザーズ指数も強い上昇基調を維持しています。10日から25日移動平均線は上回る上昇相場です。新興市場は新産業が多く強い状態を維持している。10日移動平均線から上放れている強い上昇基調です。25日移動平均線を下回ると売り転換です。10月の観察ポイントです。

<日経平均 評価損率 週足チャート>

「610」評価損率と日経平均を対比してみました。今年3月はリーマンショック並みに悪化しました。今見れば7月末の-20%はボトムでした。現在(9/18)の評価損率の数値は-11%とコロナ前に水準まで回復しています。数値的には高値警戒感が出てくる水準と言えます。過去ではさらに高い数値の時もありましたが、ここ数年の高値圏は-10%前後で推移しています。

10月に入り、さらに評価損率の数値が改善するなら高値警戒感は強まっていると見なければなりません。週間で-500円以上の下落で下降転換です。株価が売られて-15%から-20%まで悪化したらボトムゾーンです。どちらに動きか。10月の観察ポイントです。

<日経平均 日経HV(ヒストリカルボラティリティー)の週足チャート>

「416」日経HV(ヒストリカルボラティリティー)と日経平均の動きを対比して見ます。ボラティリティー(変動率)が小さくなる事は、日経平均に動きが無いことを意味します。過去では10ポイント前後、10ポイント以下まで数値が低くなると、その後、ボラティリティーは高くなっています。日経平均が動いたからです。

しばらく日経平均が動かなければ、HV(ヒストリカルボラティリティー)は下がります。下がったところ、日経平均に動きが出ています。この様にHV(ヒストリカルボラティリティー)の数値が低くなることは、日経平均が動き出す可能性が近づいていると言えます。10月の観察ポイントです。

<日経平均 月足チャート>標準条件NO1(月足基本チャート)

9月の上げ幅は+46円高で引けました。10月はトラブルスタートとなった。週末午後から売られマイナスのスタートとなった。月足チャートでは、調整ない続伸から、6ヶ月移動平均線と12ヶ月移動平均線はGクロスしてきました。Gクロスは相場の上昇転換を意味します。ボックス相場では高値になることもありますが、10月も上げ幅を伸ばせるなら強い上昇転換となります。

チャート的には、60ヶ月移動平均線が上向き上昇基調、6ヶ月移動平均線と12ヶ月移動平均線はGクロスし、6ヶ月移動平均線が12ヶ月移動平均線を上回ったことから、10月から6ヶ月移動平均線が下値支持線になりました。引き続き、6ヶ月移動平均線と12ヶ月移動平均線を上回る強い上昇基調を維持しています。9月相場は強かったと言えます。10月は調整に転ずるか、上昇は続くか観察ポイントです。

<日経平均 日足チャート>日足標準条件NO11・75日カイリ率

10月相場入りし、日足チャートでは、株価は25日移動平均線に沿って推移してきましたが、週末に売られました。25日移動平均線を上回ってくれば上昇基調に戻します。目先10日移動平均線と25日移動平均線はDクロス寸前です。10日移動平均線と25日移動平均線がDクロスしてくると、短期の調整局面となる心配があります。また週間で-500円以上の下落で売り転換します。

日足チャート的には、今週は25日移動平均線は75日移動平均線を上回る上昇基調を維持しています。25日移動平均線は75日移動平均線を上回る状態ですが、チャート的に株価が25日移動平均線を下回ってきたので下落の心配があります。売り転換すれば75日移動平均線から200日移動平均線まで売られてくる心配があります。来週SQ週は下落に動くか。上昇に戻すか。10月の観察ポイントです。

米国大統領討論会はヒドかったが、米国では許される。日本は失言一回で大目玉を食らう。NYダウ、NASDAQ指数は乱高下してきました。下落に転ずるか。外国人投資家はどう動くか。世界はどう動く。

臨時コメントについて

相場が急変したり基調が変わるようなときには、その都度臨時コメントが掲載されます。

臨時コメントは株の達人ユーザーのみのサービスです。

↓ブログでは日経平均や先物、ミニ先物などの分析を掲載しております。ほぼ毎日更新!ぜひご覧ください。

本日の市況と個別株徹底解説

https://www.sevendata.co.jp/user_blog/” height=”523″ border=”1″ />