一ヶ月後に米国は大統領選挙を控え、トランプ大統領とバイデン候補の討論会での舌戦がスタートしました。来週も用意されている討論会では、追加の経済対策について討論されるらしい。世界的なコロナ禍での経済疲弊は、政府による景気対策、雇用対策が重視される。大統領選を控えマーケットはどう動くか。

今週は10月SQ週(SQ値23724円)でした。週間で+500円以上値上がりし、上昇転換の上げ幅となった事から、8月以降続いてきた2万3000円から2万3500円のボックス相場を、10月SQに向けて上放れてきました。8日木曜日に2万3700円まで値上がりし、上放れからSQに向けさらに上放れを期待しましたが、戻り高値の動きとも感じられました。来週以降、SQ値の2万3724円以上をキープできれば上放れの上昇基調に戻すが、週間で+500円以上の上げ幅でも、2万3724円以上に上げなければ戻り売られる心配はあります。再上昇は続くか。来週の観察ポイントです。

9月以降、2万3000円まで下がれば買われ反発し、2万3500円に迫れば売られ、上下どちらに動くか分からない状態が続いていました。その状況下では、先にマザーズ指数、JASDAQ指数が高値更新する上昇基調に転じてきました。次は東証小型株指数、中型株指数も立ち上がっていました。この上昇立ち上がりに、次は日経平均も立ち上がるのか期待されるでしょう。ただ2万3000円台での信用買い残が多く、この信用買い残の消化が上値を重くしています。

「610」評価損率は、今年3月-31%の暴落水準から、9月25日-11%、10月2日-12%と9月末に向け改善しました。昨年以降、-10%前後で高値形成となっています。現在の-11%から-12%の数値も高値圏と言えます。この数値を上回る改善は強い相場では続く事もあります。「610」評価損率は、数値が改善すると株価は高値圏を示す指数です。株価が上昇すれば強気と高値警戒の両面から観察します。株価が上がると信用買い残が重石となっています。さらに改善は続くか。

テクニカル的には、75日移動平均線を上回り、25日移動平均線を上回る状態を維持していれば上昇状態と言えます。また週間で-500円以上下落しなければ上昇は維持されます。9月から10月に向け調整局面と見てきましたが、ボックス相場で終わり、上放れから上昇に向かうか。ボックスの範囲に戻すか確認状況は続きます。

上値ボックスの2万3500円以上をキープするか、25日移動平均線以上をキープするか、週間で-500円以上の下げがなければ上昇基調は維持されるでしょう。来週以降、この上昇基調を維持し、2万4000円台に乗せてくるか。または2万3500円のボックス相場に戻してしまうか。このあたりが観察ポイントです。

相場は半導体から始まり、半導体からピークを付けます。相場を見る上で重要な指標銘柄と言えます。相場に先行して買われていました、アドバンテスト、レーザーテックなど、8月に75日移動平均線を下回り、相場に調整感が出ていました。なかなか下げずにいましたが、昨日にレーザーテックが75日移動平均線を上回り、短期的に調整が終わりつつある動きに転じてきました。半導体関連株が再スタートとなれば、相場全体も上昇は強まる可能性が出てきました。今後の半導体関連株の動きに注目です。

レーザーテック、アドバンテストが買われてくる様なら、同業種の半導体から、半導体に関連するグループ銘柄も動き出すと見ています。半導体関連株の動きに注目です。半導体関連株が動かなければ相場の上昇も限られ、個別物色から新興市場などにシフトします。これからも先行して上げてくるか注目です。

今年3月は540倍、6月は200倍と大きく動いた「宝くじ投資法」は、年に2度から4度のチャンスがあります。10月SQでは動きは無くハズレとなりました。次は11月から12月SQに向けたオプション狙いです。8月から小幅ボックス相場の範囲で終わった事からオプションは動いていません。「宝くじ投資法」は一発逆転投資法です。上下どちらかに動き出す時「宝くじ投資法」はチャンスです。次は11月から12月SQに向けた「宝くじ投資法」100倍局面を期待したい。

10月は、取引所のシステムダウンというひどいスタートとなりました。10月2週の東証1部銘柄(2186銘柄)の6ヶ月移動平均線上回る銘柄数は、取引所トラブルと逆に増加しています。2020年1月末1187銘柄(225種115)→2月末267銘柄(225種26)→3月末230銘柄(225種19)→4月末415銘柄(225種17)→5月末1001銘柄(225種65)→6月末1104銘柄(225種90)→7月末796銘柄(225種65)→8月末1419銘柄(225種163)→9月末1643銘柄(225種115)→10月(1)1632銘柄(225種115)→10月(8)1679銘柄(225種147)と上昇基調を強めている。増加は続くか。減少に転ずるか。10月の観察ポイントです。

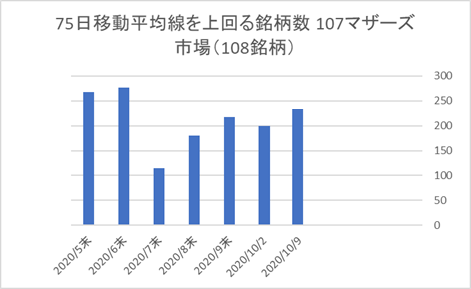

10月2週の「107」マザーズ市場(329銘柄)で75日移動平均線上回る銘柄数は強気を維持している。2020年1月末108銘柄→2月末36銘柄→3月末16→4月末102銘柄→5月末268銘柄→6月末277銘柄→7月末115銘柄→8月末180銘柄→9月末218銘柄→10月(2)200銘柄→10月(9)236銘柄と増加続いている。増加は続くか。10月の観察ポイントです。

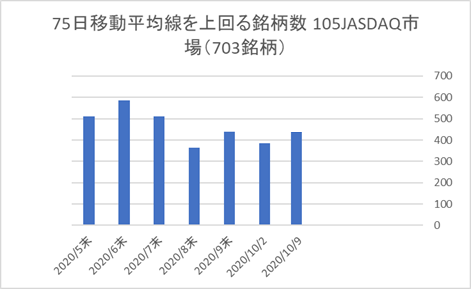

10月2週の「105」JASDAQ市場(701銘柄)の75日移動平均線を上回る銘柄数も強気を維持している。2020年1月末396銘柄→2月末97銘柄→3月末44銘柄→4月末129銘柄→5月末511銘柄→6月末586銘柄→7月末281銘柄→8月末363銘柄→9月末439銘柄→10月(2)386銘柄→10月(9)435銘柄と強気を維持している。増加は続くか。減少に転ずるか。10月の観察ポイントです。

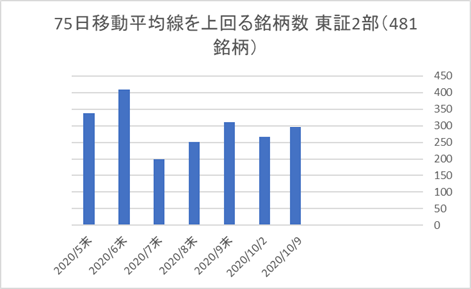

110月2週の東証2部銘柄(480銘柄)の75日移動平均線を上回る銘柄数も強気を維持している。1月末274銘柄→2月末64銘柄→3月末26銘柄→4月末83銘柄→5月末338銘柄→6月末409銘柄→7月末199銘柄→8月末251銘柄→9月末311銘柄→10月(2)266銘柄→10月(9)295銘柄と強気を維持している。増加は続くか。10月の観察ポイントです。

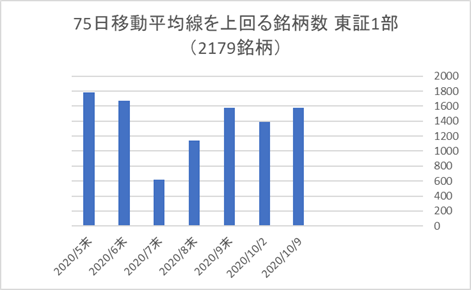

10月2週の東証1部銘柄(2186銘柄)の75日移動平均線上回る銘柄数も強気を維持している。1月末780銘柄(225種73)→2月末67銘柄(225種7)→3月末253銘柄(225種17)→4月末645銘柄(225種28)→5月末1786銘柄(225種169)→6月末1671銘柄(225種166)→7月末622銘柄(225種54)→8月末1144銘柄(225種135)→9月末1581銘柄(225種97)→10月(2)1391銘柄(225種87)→10月(9)1593銘柄(225種119)と強気を維持している。増加は続くか。10月の観察ポイントです。

<NYダウ NASADAQ指数 日足チャート>

「801」NYダウは、9月から続いた短期調整は、今週25日移動平均線を上回り、短期調整から切り返してきました。このまま25日移動平均線を下値支持線に上回っていれば、再上昇相場に戻したと言えます。NYダウが短期調整で終わった事から、今後は日経平均も上放れの可能性が強まると言えそうです。引き続き、25日移動平均線を上回る状態を維持できれば再上昇相場は続きます。10月の観察ポイントです。

9月から「803」NASDAQ指数も25日移動平均線を下回る短期調整局面が続いたが、今週は25日移動平均線を上回り、短期調整で終わったと判断できます。引き続き、25日移動平均線を上回る状態を維持すれば、再上昇相場に戻したと言えます。再度、25日移動平均線を下回ると戻り売りに転じます。25日移動平均線を上回る状態は再上昇転換です。10月の観察ポイントです。

<ドル円 日足チャート>日足標準条件NO11・75日カイリ率+75日ボリンジャーバンド

今週は75日移動平均線(106円)まで戻す円安となりましたが、円高基調に変わりはありません。25日移動平均線は上回ったが、75日移動平均線を上回れなければ円安基調まで戻したと言えません。引き続き、25日から75日移動平均線の下向きは、円高トレンドです。75日移動平均線を下回って推移する状態は円高基調と見ます。

チャート的に75日ボリンジャーバンド中心線(106円)まで戻しました。75日移動平均線(上値抵抗線)を上回ると円安基調に戻す可能性はあります。75日ボリンジャーバンド中心線(106円)を下回る状態は円高基調は続くと見ます。現在はバンド幅-2シグマから中心線幅で推移しています。10月の観察ポイントです。

<JASDAQ指数&東証小型株指数>日足標準条件NO11・75日カイリ率

<JASDAQ指数 日足チャート>

10月入りしても、「105」JASDAQ指数は強い上昇状態を維持しています。10日移動平均線が25日移動平均線を上回る状態は短期上昇局面です。引き続き、10日から25日移動平均線を上回る状態は強い上昇局面は続くと見ます。新興市場にマネーが入っている事が分かります。25日移動平均線を下回ると売り転換です。10月の観察ポイントです。

<東証マザーズ指数 日足チャート>

今週の「107」マザーズ指数も強い上昇基調から上放れを大きくしています。10日から25日移動平均線は上回る強い上昇局面ですが、目先は10日移動平均線からカイリ幅が大きくなり、利食いも入りやすい感じです。短期調整もあるかもしれませんが、下回らなければ強い上昇局面は続きます。25日移動平均線を下回ると売り転換です。10月の観察ポイントです。

<日経平均 評価損率 週足チャート>

今週発表の「610」評価損率(10/2)と日経平均を対比してみます。過去2年間の高値の評価損率は-10%前後です。今年3月はリーマンショック並みに悪化(-31%)した下値から20%戻した事になり、(9/25)評価損率の数値は-11%と過去2年の高値とほぼ同じ水準です。

数値的には過去2年と見ても高値警戒感が出る水準です。もっと買われれば一桁まで改善します。評価損率の数値から見ると、改善が続けば高値ゾーンとなります。強気と高値警戒の両面からの高値観察となります。10月の観察ポイントです。

<日経平均 日経HV(ヒストリカルボラティリティー)の週足チャート>

9月以降の「416」日経HV(ヒストリカルボラティリティ)は、10ポイント前後で推移し動きがありません。「416」日経HV(ヒストリカルボラティリティ)と日経平均を対比して見ます。ボラティリティー(変動率)が小さい事は日経平均に動きが小幅だった事を意味します。6月以降、日経平均は2万2000円から2万3500円のボックスであり、8月から2万3000円からのボックス幅と値動きはありません。

過去では10ポイント前後、10ポイント以下まで数値が低くなると、その後、ボラティリティーは高くなっています。日経平均が動いたからです。日経平均は小幅ボックスが続く間はHV(ヒストリカルボラティリティ)は下がるか横ばいです。過去では下がったところから日経平均に動き出しています。この様にHV(ヒストリカルボラティリティ)の数値が低くなることは、日経平均が動き出す可能性が近づいています。後は上下どちらに動きかです。10月の観察ポイントです。

<日経平均 月足チャート>標準条件NO1(月足基本チャート)

9月の上げ幅は+46円高と小幅であったが、10月の上げ幅は+500円高以上まで伸ばしました。6ヶ月移動平均線からカイリ幅は大きくなっているが、強い上昇状態は維持しています。月足チャートでは、10月に6ヶ月移動平均線と12ヶ月移動平均線はGクロスしました。Gクロスは相場の上昇転換ですが、ボックス相場を上放れしてこなければ高値になることもあります。10月は2万4000円台に伸ばせるなら強い上昇転換となります。

チャート的には、60ヶ月移動平均線が上向き上昇基調、6ヶ月移動平均線と12ヶ月移動平均線はGクロスし、6ヶ月移動平均線が12ヶ月移動平均線を上回ったことから、10月から6ヶ月移動平均線が下値支持線になりました。引き続き、6ヶ月移動平均線と12ヶ月移動平均線を上回る強い上昇基調を維持しています。9月相場は強かったと言えます。10月は調整に転ずるか、上昇は続くか観察ポイントです。

<日経平均 日足チャート>日足標準条件NO11・75日カイリ率

日足チャートでは、今週は株価は25日移動平均線から上放れ2万3500円を上回ってきました。25日移動平均線を上回った状態から、高値を取ってこれるなら上昇基調は強まると言えます。また週間で+500円以上値上がりし、再上昇の上げ幅も作りました。また2万3500円以下に下がればボックス範囲に戻したと見ます。週間の上げ幅は再上昇転換したが、上昇は強まってこれるのか。信用買い残の整理が進まなければ上値は重いように見えます。

日足チャートでは、今週も25日移動平均線は、75日移動平均線を上回る上昇基調を維持しました。25日移動平均線は75日移動平均線を上回る状態で、株価は25日移動平均線を上放れ2万3500円を上回っていました。上昇は強くなっていると感じられる反面、上値は重いとも感じられます。また下回ってくればボックスに戻す心配はあります。来週SQ明けから、米国大統領選挙動向に左右されると見ています。10月の観察ポイントです。

米国大統領討論会はできるのか。トランプ大統領はコロナ治療薬の患者か。NYダウ、NASDAQ指数は上昇に切り返したか。外国人投資家はどう動くか。世界はどう動く。

臨時コメントについて

相場が急変したり基調が変わるようなときには、その都度臨時コメントが掲載されます。

臨時コメントは株の達人ユーザーのみのサービスです。

↓ブログでは日経平均や先物、ミニ先物などの分析を掲載しております。ほぼ毎日更新!ぜひご覧ください。

本日の市況と個別株徹底解説

https://www.sevendata.co.jp/user_blog/