今週は東日本大震災から10年を迎えました。あれから10年、アッと言う間でした。人生いろいろな縮図があり、意味深く感じられました。10年経っても福島原発の見通しは経たず、地元の人を思うと一日も早い復興を願うばかりです。三陸沖の津波の復興は見違えるほど進んでいます。さらなる復興を期待したい。

今週は3月SQ週(SQ値29282円)でした。3月SQに向けて値幅調整すると見ていましたが、思ったほど下げず、切り返しました。2月最後の週に週間で-1000円下落から下降転換と判断する-500円以上の下落で引けました。再上昇に転ずるには、再度週間で+500円以上の値上がりが必要でした。またチャート的には、25日移動平均線を上回らなければ確認できません。今週末どちらも確認され、短期調整は終わり、再上昇転換しました。

米国は史上最大規模の景気対策(約200兆円)を可決し、NYダウは3万2000ドルに乗せました。米国市場の高値更新が、日経平均の下げを浅くし、上昇に牽引した様に感じられました。やはりNYダウの大幅上昇局面では、日経平均は下げずに連れ高しました。高値から3000円幅は調整すると見ていましたが、高値から2000円幅で切り返し、日経平均は週間で+500円以上値上がりし、再上昇転換したと見ます。また3月SQ値(2万9282円)を上回って引けた事も、強い上昇転換と感じられました。

相場は半導体から始まり、半導体からピークを付けると述べてきました。今週も半導体関連株は調整局面と言えますが、日経平均への影響はなかったと言えます。他の銘柄が牽引し、日経平均を支えた形となりました。それでも週間で+500円以上値上がりする上昇局面となりました。また25日移動平均線を上回ってきた事も、再上昇に戻したと見る動きです。

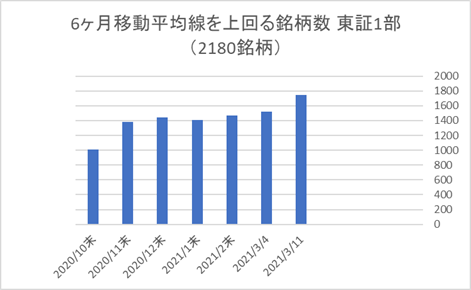

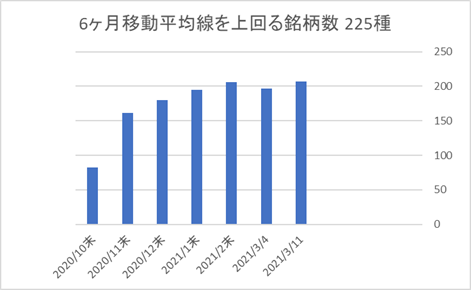

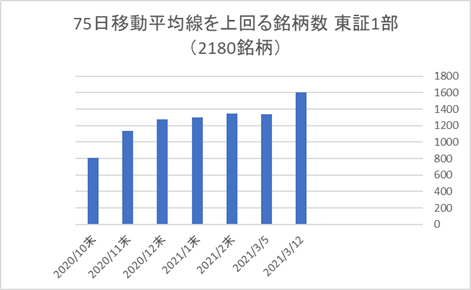

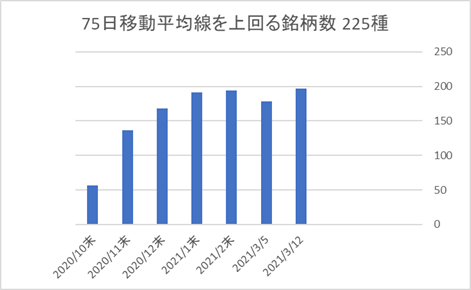

6ヶ月移動平均線を上回る銘柄数では、225種銘柄は200銘柄を回復し、約9割の銘柄が6ヶ月移動平均線を上回る状態となり、高値に戻しています。東証1部銘柄数では、全体の約8割が6ヶ月移動平均線を上回る強い上昇局面に戻してきました。この状態を見ても、早い回復から再上昇に戻したと見る事ができます。

この分では、3月中旬以降から4月に向けて、2月高値3万714円を上回ってくる可能性は高くなったと言えます。背景的には、NYダウの上昇が続くことが条件になるのは言うまでもありません。2022年業績予想が出る5月連休以降、さらに高値更新相場に戻すと見ています。

個別株では、半導体関連株が売られる中で、2月チャート教室で取り上げた低PBR銘柄が買われています。日経平均が売られても影響は受けにくく上昇しています。買われていると言うより売られ過ぎた分、水準訂正している動きです。3月末まで、この様な割安株、高配当銘柄などの底値買いは続くと見ています。出遅れ株、割安株狙いが安全です。

3月2週目の東証1部銘柄(2205銘柄)の6ヶ月移動平均線上回る銘柄数は切り返しました。2020年3月末230銘柄(225種19)→4月末415銘柄(225種17)→5月末1001銘柄(225種65)→6月末1104銘柄(225種90)→7月末796銘柄(225種65)→8月末1419銘柄(225種163)→9月末1643銘柄(225種115)→10月末1011銘柄(225種82)→11月末1382銘柄(225種161)→12月末1441銘柄(225種180)→2021年1月末1407銘柄(225種195)→2月末1470銘柄(225種206)→3月(4)1520銘柄(225種197)→3月(11)1747銘柄(225種207)と切り返し回復した。3月の観察ポイントです。

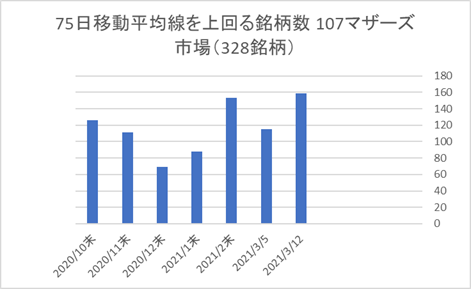

3月2週目の「107」マザーズ市場(344銘柄)で75日移動平均線上回る銘柄数は増加に転じ切り返した。2020年3月末16→4月末102銘柄→5月末268銘柄→6月末277銘柄→7月末115銘柄→8月末180銘柄→9月末218銘柄→10月末126銘柄→11月末111銘柄→12月末69銘柄→2021年1月末120銘柄→2月末153銘柄→3月(5)115銘柄→3月(12)159銘柄と増加に切り返した。増加は続くか。3月に向けた観察ポイントです。

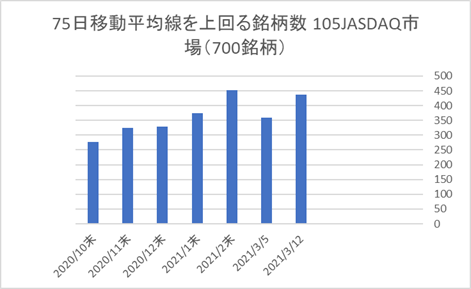

3月2週目の「105」JASDAQ市場(705銘柄)の75日移動平均線を上回る銘柄数は増加に転じ切り返した。2020年3月末44銘柄→4月末129銘柄→5月末511銘柄→6月末586銘柄→7月末281銘柄→8月末363銘柄→9月末439銘柄→10月末277銘柄→11月末324銘柄→12月末328銘柄→2021年1月末424銘柄→2月末452銘柄→3月(5)359銘柄→3月(12)437銘柄と大幅に増加し切り返した。増加は続くか。3月の観察ポイントです。

3月2週目の東証2部銘柄(471銘柄)の75日移動平均線を上回る銘柄数も増加に転じ切り返した。2020年3月末26銘柄→4月末83銘柄→5月末338銘柄→6月末409銘柄→7月末199銘柄→8月末251銘柄→9月末311銘柄→10月末228銘柄→11月末249銘柄→12月末241銘柄→2021年1月末298銘柄→2月末334銘柄→3月(5)280銘柄→3月(12)326銘柄と増加に転じ切り返した。増加は続くか。3月の観察ポイントです。

3月2週目の東証1部銘柄(2205銘柄)の75日移動平均線上回る銘柄数も増加に転じ切り返した。2020年3月末253銘柄(225種17)→4月末645銘柄(225種28)→5月末1786銘柄(225種169)→6月末1671銘柄(225種166)→7月末622銘柄(225種54)→8月末1144銘柄(225種135)→9月末1581銘柄(225種97)→10月末809銘柄(225種56)→11月末1136銘柄(225種136)→12月末1172銘柄(225種176)→2021年1月末1302銘柄(225種177)→2月末1342銘柄(225種194)→3月(5)1336銘柄(225種178)→3月(12)1606銘柄(225種197)と増加に転じ切り返した。増加は続くか。3月の観察ポイントです。

<801NYダウ 803NASADAQ指数 日足チャート>

大規模景気対策が議会承認された事を好感し、「801」NYダウは高値更新相場に戻し、続伸しています。強い上昇基調に戻したことから、引き続き、高値更新相場は続くと見る動きです。チャート的に、下から200日移動平均線、75日移動平均線、25日移動平均線、10日移動平均線の順に戻したので強い上昇基調です。短期的に75日移動平均線まで売られたが切り返しは早かった動きを見ても、強い上昇局面に戻したと言えます。3月の観察ポイントです。

ハイテク銘柄の多い「803」NASDAQ指数は、NYダウとは対照的に75日移動平均線を下回る調整からリバウンド局面ですが、25日移動平均線を上回るまで戻り切れていません。チャート的に、下から200日移動平均線、75日移動平均線、25日移動平均線は維持していますが、10日移動平均線は75日移動平均線で切り返そうとしています。短期調整局面の動きから再上昇相場に戻せるか。10日移動平均線が25日移動平均線を上回り、株価も上回れば再上昇に戻します。3月の観察ポイントです。

<850ドル円 日足チャート>日足標準条件NO11・75日カイリ率+75日ボリンジャーバンド

今週の「850」ドル円(為替)は、200日移動平均線を上回る円安局面から109円まで円安になりました。200日移動平均線を上回る状態の円安ですが、月足では60ヶ月移動平均線(約109円)が上値抵抗線であり、この上値抵抗線で円安は伸び悩みました。月足60ヶ月移動平均線を上回る円安へと進めるか。当面の強い上値抵抗線と見ています。

日足では10日移動平均線、25日移動平均線、75日移動平均線(中心線)は上向きに転じ、25日移動平均線は200日移動平均線を上回ってきました。チャート的には10日から25日移動平均線を上回る状態は、円安基調を維持していると見ます。短期的には、10日移動平均線を下回ってきたら円安は止まったと見ます。10日移動平均線を上回る状態は円安は続くと見ます。3月の観察ポイントです。

<105JASDAQ指数&107東証マザーズ指数>日足標準条件NO11・75日カイリ率

<JASDAQ指数 日足チャート>

3月の「105」JASDAQ指数は、75日移動平均線から切り返しています。再度25日移動平均線を上回り、上昇基調に戻してきました。75日移動平均線を上回る銘柄数は、250銘柄→420銘柄まで回復し、強い切り返しと感じられます。この回復を見ても、JASDAQ銘柄が買われ始めた事が分かります。引き続き、75日移動平均線を上回る銘柄数の増加が続くなら、チャート的には、10日移動平均線は25日移動平均線を上回る上昇基調に戻します。25日移動平均線を下回ると再度戻り売りと見ます。3月の観察ポイントです。

<東証マザーズ指数 日足チャート>

3月の「107」マザーズ指数は、200日移動平均線で下げ渋り、切り返してきました。75日移動平均線を上回ってくれば、上昇状態に戻したと言えます。25日移動平均線を上回れば、上昇基調に戻したと見る事ができます。まだ2本の移動平均線を下回っているので、上値抵抗線と見る状態です。戻り売られるか。再上昇に戻せるか。3月の観察ポイントです。

<日経平均 610評価損率・週足チャート>

「610」評価損率は、2月のー8%まで改善をピークに、3月は-10%前後の悪化で推移しています。思ったより悪化していないと言えます。この程度で回復に切り返した事は強いと見る動きですが、これから悪化するのか、今のところハッキリと言えません。ただ高値ゾーンを維持していることに変わりありません。評価損率は-10%以上から高値警戒ゾーン、-5%以上は高値警戒ゾーン、買い場は-20%前後ボトムゾーンです。高値警戒ゾーンまで改善するか。

2月末、3月1週目(3/5)は-10%(ピーク-8%)前後で推移しています。高値ゾーンで推移していると言えます。来週SQ明けも上昇局面は続きそうです。6ヶ月移動平均線を上回る銘柄数の回復を見ても戻す可能性はあります。思ったより早く強い状態に戻したいと感じられます。3月の観察ポイントです。

<日経平均 月足チャート>標準条件NO1(月足基本チャート)

月足チャートでは、一時3月はマイナスで推移しましたが、プラスに切り返しました。チャート的には陰線が続いていましたが、陽線に戻してしまいました。陰線の状態は調整局面を意味しますが、陽線に切り返した事から、強い上昇局面に戻したと見ます。チャート的には6ヶ月移動平均線を上回って推移しており、強い上昇基調は維持しています。

今週は、NYダウの高値更新相場に牽引され、下げ渋るところか、切り返す強い動きとなりました。来週もNYダウ動向により、牽引相場が続くのか。調整局面に転ずるか。このあたりが、上昇基調維持か調整に転ずるか分かれるところです。3月の観察ポイントです。

<日経平均 日足チャート>日足標準条件NO11・75日カイリ率

3月入りから、25日移動平均線を下回って推移していましたが、25日移動平均線を上回るまで切り返し、上昇基調に戻しました。NYダウは75日移動平均線まで売られましたが、日経平均は25日移動平均線を下回ったところで切り返す強い切り返しとなりました。来週も25日移動平均線を上回る状態なら、上値更新すると見ます。チャート的には、25日移動平均線を下回ると調整局面に戻ります。

日足チャートは、下から200日移動平均線、75日移動平均線、25日移動平均線は上向きで維持し、上昇基調を維持していますが、株価は25日移動平均線を上回り切り返しました。25日移動平均線を上回る状態が続くなら、上値更新相場に戻したと見ます。再度25日移動平均線を下回れば調整局面です。来週どちらのパターンか。3月の観察ポイントです。

オリンピックは無観客か日本人はOKか。米国の景気対策効果はいつまで続く。変異ウイルスは脅威か。株価への影響はどうか。世界はどう動く。

臨時コメントについて

相場が急変したり基調が変わるようなときには、その都度臨時コメントが掲載されます。

臨時コメントは株の達人ユーザーのみのサービスです。

↓ブログでは日経平均や先物、ミニ先物などの分析を掲載しております。ほぼ毎日更新!ぜひご覧ください。

本日の市況と個別株徹底解説

https://www.sevendata.co.jp/user_blog/