日本もコロナ感染の第四波が始まろうとしています。2月末で自粛を解除したから、こうなるだろうと思ってた方は多かったでしょう。底入れから立ち上がろうとしていた飲食、デパート、空運、鉄道やホテルなど、冷や水を浴びた形で再下落してしまいました。

日経平均はコロナ中に3万円まで業績を先取りしたから、コロナ拡大の冷や水の影響から売られたとしても想定の範囲と言えます。逆に、もう少し深く調整した方が買いやすくなると見ている方も多いと考えます。日経平均の再上昇には2月高値を上回らなければ、調整場面から抜け出ていないと判断されます。

今週は4月SQ週(SQ値29909円)でした。寄り付き高く、SQ値前後で引けました。これで目先は、4月SQ値(29909円)と2月高値(20714円)を意識する動きが続くと見ます。日経平均は25日移動平均線に沿ったボックス相場が続いていますが、SQ値と2月高値が意識されます。この上値を抜けない状態で、2022年3月期業績予想の発表を待っている状態です。

4月SQ値と2月高値を上回れなければ、業績予想待ちの様子見局面は続いていると見ます。調整局面には2つのパターンがあり、日柄整理と値幅整理です。5月以降も2月高値を上回れなければ、どちらかの調整パターンと見ています。高値を上回れば調整から脱したと判断できます。

2月以降、評価損率は-10%から-5%の範囲に改善し、3月3週目に-5%まで改善しました。評価損率の数値改善は、含み損が少なくなり、利益を上げている人が増えている事です。市場の繁閑度を見る指標であり、数値の改善は市場の過熱度を表します。4月の-7%も高値ゾーンを表しています。上値が売られやすい理由です。

昨年からの日経平均の牽引役は、値がさ優良株、半導体関連株です。昨年3月安値から約3倍に値上がりしています。2022年度業績予想が、現在の株価水準でも割安に見えるような好業績予想を出さなければ、5月以降の牽引力は弱まると考えられます。5月以降、調整するとしたら、この様な銘柄の調整から買い場になる可能性はあります。引き続き、半導体関連株の動きは観察ポイントです。

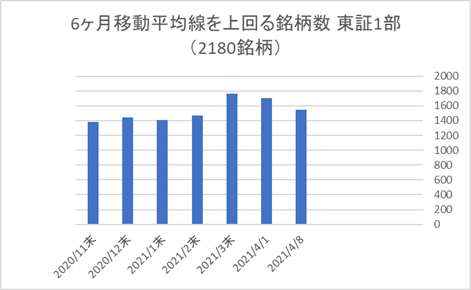

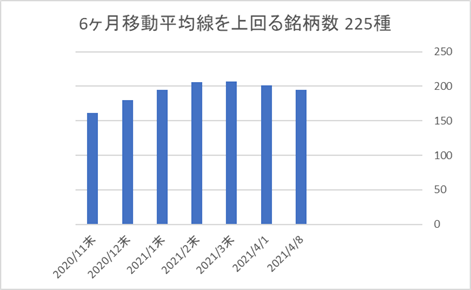

4月2週目の東証1部銘柄(2200銘柄)の6ヶ月移動平均線上回る銘柄数は、強気を維持している。2020年9月末1643銘柄(225種115)→10月末1011銘柄(225種82)→11月末1382銘柄(225種161)→12月末1441銘柄(225種180)→2021年1月末1407銘柄(225種195)→2月末1470銘柄(225種206)→3月末1760銘柄(225種207)→4月(1)1702銘柄(225種201)→4月(8)1550銘柄(225種195)と強気を維持する。4月も強気は続くか。4月の観察ポイントです。

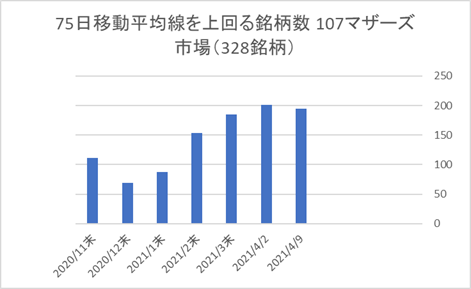

4月2週目の「107」マザーズ市場(354銘柄)で75日移動平均線上回る銘柄数も強気を維持する。2020年9月末218銘柄→10月末126銘柄→11月末111銘柄→12月末69銘柄→2021年1月末120銘柄→2月末153銘柄→3月末185銘柄→4月(2)201銘柄→4月(9)195銘柄と強気を維持する。4月の観察ポイントです。

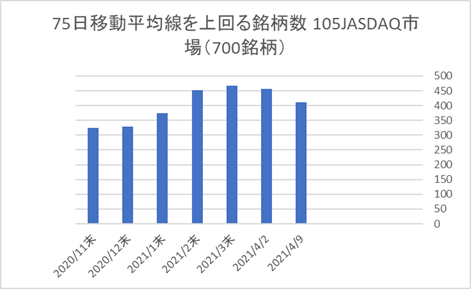

4月2週目の「105」JASDAQ市場(704銘柄)の75日移動平均線を上回る銘柄数は強気を維持する。2020年9月末439銘柄→10月末277銘柄→11月末324銘柄→12月末328銘柄→2021年1月末424銘柄→2月末452銘柄→3月末467銘柄→4月(2)457銘柄→4月(9)411銘柄と強気を維持する。増加は続くか。4月の観察ポイントです。

4月2週目の東証2部銘柄(472銘柄)の75日移動平均線を上回る銘柄数は少し減少する。2020年9月末311銘柄→10月末228銘柄→11月末249銘柄→12月末241銘柄→2021年1月末298銘柄→2月末334銘柄→3月末342銘柄→4月(2)335銘柄→4月(9)294銘柄と少し減少する。増加に戻せるか。4月の観察ポイントです。

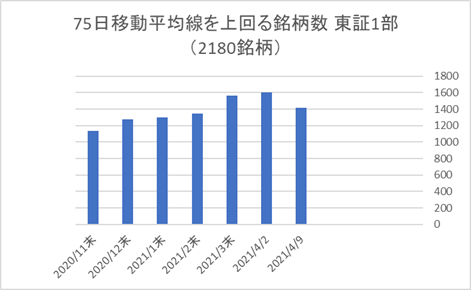

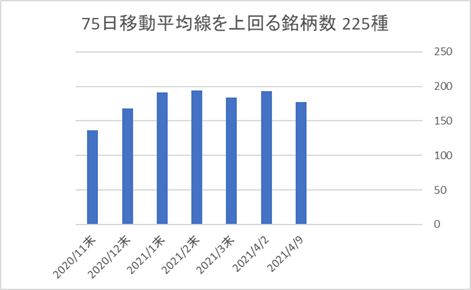

4月2週目の東証1部銘柄(2200銘柄)の75日移動平均線上回る銘柄数も減少に転ずる。2020年9月末1581銘柄(225種97)→10月末809銘柄(225種56)→11月末1136銘柄(225種136)→12月末1172銘柄(225種176)→2021年1月末1302銘柄(225種177)→2月末1342銘柄(225種194)→3月末1562銘柄(225種184)→4月(2)1606銘柄(225種193)→4月(9)1414銘柄(225種177)と減少に転ずる。4月の観察ポイントです。

<801NYダウ 803NASADAQ指数 日足チャート>

NYダウはバブルだと聞かなくなりました。バイデン大統領発表の220兆円のインフラ投資期待は強く、「801」NYダウは3万3000ドルに乗せてもシッカリしています。強気相場と上昇期待から相場を維持しています。チャート的に、下から200日移動平均線、75日移動平均線、25日移動平均線、10日移動平均線の順に強い上昇基調を維持しています。この状態が崩れなければ、強い上昇局面は続きます。4月の観察ポイントです。

前週に「803」NASDAQ指数も上昇に切り返してから、今週も上昇基調は続いています。短期の調整局面だったと言えます。チャートを見ても、25日から75日移動平均線を上回る上昇基調に戻し維持しています。チャート的に、下から200日移動平均線、75日移動平均線、25日移動平均線の状態から、25日移動平均線が75日移動平均線を上回れば上昇基調に戻したと言えます。75日移動平均線を下回れば調整局面入りです。4月の観察ポイントです。

<850ドル円 日足チャート>日足標準条件NO11・75日カイリ率+75日ボリンジャーバンド

1月102円をボトムに「850」ドル円(為替)は、110円まで円安(ドル高)は続きました。前週まで月足では、60ヶ月移動平均線(109円・上値抵抗線)を上回る状態だったが、60ヶ月移動平均線(109円・上値抵抗線)まで円高に戻しています。60ヶ月移動平均線(109円)を上回れば、下値支持線であり円安は維持されます。月足で60ヶ月移動平均線を下回ると円高に戻りやすくなります。

日足チャートでは、10日移動平均線を下回ってきた事から円高に動きやすくなっていました。25日移動平均線を下回ってきたので押し目か円高か。75日移動平均線(中心線)を下回らなければ、円安基調を維持すると見ます。チャート的に、下から200日移動平均線、75日移動平均線、25日移動平均線、10日移動平均線の順に揃う円安基調ですが、短期的に10日から25日移動平均線を下回ってきたので、円高に戻すか押し目か見極めるところです。4月の観察ポイントです。

<105JASDAQ指数&107東証マザーズ指数>日足標準条件NO11・75日カイリ率

<JASDAQ指数 日足チャート>

NYダウに連動する様に、「105」JASDAQ指数は高値更新相場を維持しています。新興市場の買いが続いている事が分かります。引き続き、10日移動平均線から25日移動平均線を上回る状態は、高値更新相場は続きます。4月もチャート的には、10日から25日移動平均線を上回る上昇基調は続くと見るなら、上昇は続くでしょう。4月の観察ポイントです。

<東証マザーズ指数 日足チャート>

「107」マザーズ指数はボックスで推移しているが、75日移動平均線を上回る水準を維持しています。4月に入ってから75日移動平均線を維持しており、上昇基調に戻そうと言う動きがみられるが、まだボックスを上放れる動きにはなっていません。マザーズ市場は買われ始めた事が分かるが、上放れ待ちと見る状態です。引き続き、75日移動平均線を上放れるか確認する状況です。4月の観察ポイントです。

<日経平均 610評価損率・週足チャート>

4月に入っても、「610」評価損率は-7%の高水準を維持しています。2月以降、-8%以上に改善してから、4月まで高値ゾーンを維持しています。今週発表の-7.59(4/2)を見ても、株価は強い状態を維持している事が分かります。引き続き、評価損率の改善は高値に近づいているか、相場が強い状態を表しています。上がれば利食い売りに押されるから、乱高下は続く可能性は残っています。評価損率の悪化は買い場になります。

5月に向け、評価損率が-10%以下に悪化してきたら、買い場が近づいてきたと言えます。-10%以上の水準で改善は、高値であり、乱高下は続くと見る事ができます。ただ週足で13週移動平均線を上回る状態は上昇基調であり、評価損率の数値は高値ゾーンでも上昇基調は維持しています。崩れなければ強い上昇局面は維持しているでしょう。4月の観察ポイントです。

<日経平均 月足チャート>標準条件NO1(月足基本チャート)

3月は陰線もプラスで引け、4月は陽線に切り返し、プラスを維持しています。11月から6ヶ月連続のプラスです。4月も+500円以上を維持し、6ヶ月移動平均線を上回る上昇基調を維持しています。チャート的には、2月高値を上回れていない事が上値の伸び悩みを表しています。2月高値を上回れない状態は、どこかで調整局面に転ずる可能性は残しています。

6ヶ月移動平均線は(下値支持線)上向きで、株価が6ヶ月移動平均線を上回る間は上昇基調と見ますので、4月相場は強い状態で始まり、維持しています。引き続き、6ヶ月移動平均線を上回る状態は上昇基調は続くと見ています。4月の観察ポイントです。

<日経平均 日足チャート>日足標準条件NO11・75日カイリ率

2月に3万円に乗せてから、3万円を挟んでボックスの動きが続いています。当面は4月SQ値と2月高値(30714円)が上値のフシメになっています。この高値を上回れないと、調整局面入りする心配が残ります。チャート的には25日移動平均線を上回っているので、シッカリしていると言えます。5月以降、25日移動平均線を下回ると調整入りする心配があります。

日足チャートは、下から200日移動平均線、75日移動平均線、25日移動平均線は上向きで、株価は10日から25日移動平均線を上回る上昇基調で推移しています。4月SQ値を上回り、2月高値を上回れば再上昇転換です。業績予想発表待ちから4月も強い状態を維持できるか。それでもNYダウに支えられています。4月の観察ポイントです。

コロナ第4波から感染拡大するか。米国インフラ投資は強気相場は続くか。半導体相場は続くか。世界はどう動く。

臨時コメントについて

相場が急変したり基調が変わるようなときには、その都度臨時コメントが掲載されます。

臨時コメントは株の達人ユーザーのみのサービスです。

↓ブログでは日経平均や先物、ミニ先物などの分析を掲載しております。ほぼ毎日更新!ぜひご覧ください。

本日の市況と個別株徹底解説

https://www.sevendata.co.jp/user_blog/