11月末に週間で-500円以上下落し、下降転換してから、ようやく前週に週間で+500円以上値上がりし、上昇転換に戻しました。次に週間で-500円以上下げない間は、下降転換しないでしょう。今週の戻りは弱いので、2月中旬と見ていた戻り相場の期間は伸びる可能性が出てきました。当初の2月中旬より3月中旬まで幅がありますが、伸びる可能性が出てきました。

前週の評価損率は-15.75%まで悪化しました。今週発表の評価損率-12.18%(2/4)を見ても、株価の戻りに評価損率の改善が伴わない戻りはありません。このまま悪化が続けば、9月の信用期日を待たずして底入れするからです。9月高値期日を前にして、ある程度の戻りがなければ評価損率の数値は改善しないでしょう。数値が改善しなければ、戻り高値は形成しません。今後の評価損率の数値を見て、戻り高値形成は計られます。

相場は半導体から始まり、半導体からピークを付けると述べてきました。現在の半導体関連株(アドバンテスト・レーザーテック・東京エレクなど)は売られたばかりで、まだ下げ止まり確認はできていません。半導体関連株が下げ止まり、底入れしなければ、次の相場は立ち上がらないでしょう。半導体関連株の下げ止まりを待って、次の上昇の始まりと見ています。

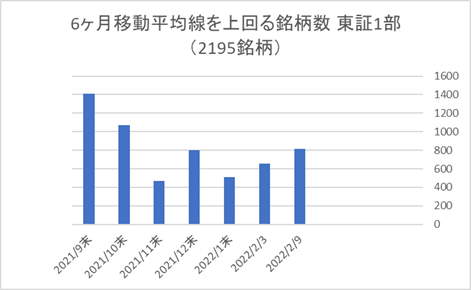

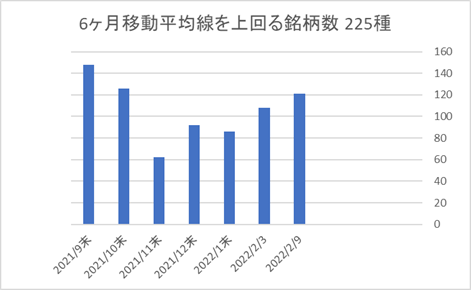

現在の東証1部銘柄数で、6ヶ月移動平均線を上回る銘柄数が、800から1000(225種113)銘柄以上増加する事も底入れ上昇転換の条件です。今週は6ヶ月移動平均線を上回る銘柄数は、800(225種113)銘柄以上増加してきましたが、まだ戻り相場の域であり、底入れした銘柄が増えたとは言えません。6ヶ月移動平均線を上回る銘柄数が増える事は、買われる事を示す投資家心理を明るくするものです。

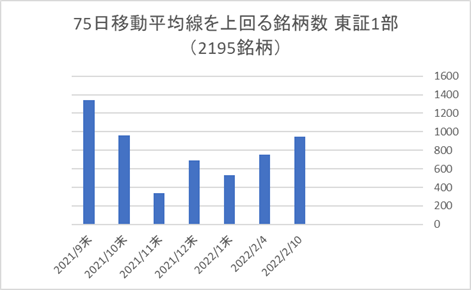

チャート的に見る相場判断は、相場は75日移動平均線を上回って始まり、75日移動平均線を下回って終わります。75日移動平均線を下回る状態は、調整局面か下降基調です。次の上昇相場の始まりは、75日移動平均線を上回ってからです。現在は、75日移動平均線を下回っている調整局面です。75日移動平均線を上回る事も、投資家心理を明るくします。

この様な状況が整わない間は、調整局面は続いていると言えます。まず9月高値期日明け、次は4月の市場変更、5月の業績予想の発表など、投資家が重要視している要因やイベントがハッキリしてこなければ買おうとしないでしょう。それまで材料のある株、材料が出た株など、一部の株だけは買われると見ています。

短期的には、売られ過ぎた銘柄の買戻しからの戻り相場が続く局面です。75日カイリ率で-20%以下まで下落し、売り物が出尽くした株の戻りが続きます。また25日から75日移動平均線を上回っている上昇基調の銘柄も上昇を維持しています。売られ過ぎた銘柄か、上昇基調を維持している銘柄の2極相場と言えます。

2月2週の東証1部銘柄(2194銘柄)の6ヶ月移動平均線上回る銘柄数は戻しても、まだ弱い状況の範囲です。2021年6月末1224銘柄(225種159)→7月末941銘柄(225種69)→8月末1072銘柄(225種92)→9月末1412銘柄(225種148)→10月末1068銘柄(225種126)→11月末468銘柄(225種62)→12月末801銘柄(225種92)→2022年1月末508銘柄(225種86)→2月(3)658銘柄(225種108)→2月(9)811銘柄(225種121)と、225種は半数以上増加し戻りの力強さが出てきました。いつまでリバウンドは続くか。2月の観察ポイントです。

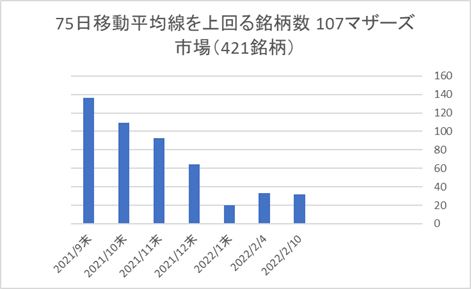

2月2週の「107」マザーズ市場(422銘柄)で75日移動平均線上回る銘柄数は弱い状態は続く。2021年6月末109銘柄→7月末81銘柄→8月末125銘柄→9月末136銘柄→10月末109銘柄→11月末93銘柄→12月末64銘柄→2022年1月末20銘柄→2月(4)33銘柄→2月(10)32銘柄と弱い状態が続く。下げ止まるか。2月の観察ポイントです。

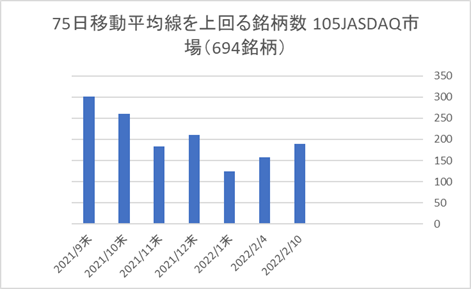

2月2週の「105」JASDAQ市場(694銘柄)の75日移動平均線を上回る銘柄数は戻り局面続く。2021年6月末311銘柄→7月末254銘柄→8月末272銘柄→9月末301銘柄→10月末260銘柄→11月末183銘柄→12月末211→2022年1月末124銘柄→2月(4)157銘柄→2月(10)189銘柄と戻り局面は続く。切り返しは続くか。2月の観察ポイントです。

2月2週の東証2部銘柄(473銘柄)の75日移動平均線を上回る銘柄数も戻り局面続く。2021年6月末227銘柄→7月末201銘柄→8月末190銘柄→9月末233銘柄→10月末201銘柄→11月末104銘柄→12月末165銘柄→2022年1月末90銘柄→2月(4)118銘柄→2月(10)158銘柄と戻り局面続く。切り返しは続くか。2月の観察ポイントです。

2月2週の東証1部銘柄(2194銘柄)の75日移動平均線上回る銘柄数は増加に戻す状況続く。2021年6月末923銘柄(225種127)→7月末829銘柄(225種52)→8月末1143銘柄(225種91)→9月末1340銘柄(225種140)→10月末961銘柄(225種115)→11月末362銘柄(225種42)→12月末692銘柄(225種69)→2022年1月末533銘柄(225種81)→2月(4)755銘柄(225種112)→2月(10)948銘柄(225種154)と戻り局面続く。切り返し続くか。2月の観察ポイントです。

<801NYダウ 803NASADAQ指数 日足チャート>

「801」NYダウは、200日移動平均線で下げ渋ってから75日移動平均線を上回ってきました。200日移動平均線を維持できれば、次は75日移動平均線を上回る状態に戻せれば、再上昇相場に戻したと判断できます。これから75日移動平均線は上回る状態を維持できるかどうか。200日移動平均線を下回らず維持できれば、シッカリしていると言えます。再度200日移動平均線を下回ると下降転換と判断されます。2月の観察ポイントです。

「803」NASDAQ指数は、200日移動平均線を下回っています。短期的に10日から25日移動平均線を上回ってきたので下げ渋っています。200日移動平均線を上回ってこれなければ、下げ止まり確認と言えません。短期的に、10日から25日移動平均線を下回ると再度戻り売りの心配はあります。まずは25日移動平均線を上回る状態を維持する下げ止まり確認からです。2月の観察ポイントです。

<850ドル円 日足チャート>日足標準条件NO11・75日カイリ率+75日ボリンジャーバンド

ドル円相場は円安基調を維持しています。75日ボリンジャーバンド幅は、縮小から→再度拡大に転じてきました。ボリンジャーバンド幅が狭まる状態は、値動きが小さくなる事ですが、バンド幅が拡大する状態は、円安に動く事を意味します。ボリンジャーバンド+1Σから+2Σで推移する円安局面です。+1Σ(114円)を維持できれば、+3Σ(116円)範囲まで円安に進む可能性があります。

日足チャートでは、75日ボリンジャーバンド幅は縮小から拡大に変わってきました。バンド幅が縮小から拡大する事は、円安で推移する事を意味します。このまま拡大傾向が続くかどうか。75日ボリンジャーバンド+1Σ以上で推移が続くなら、円安局面は続くと見ます。2月の観察ポイントです。

<105JASDAQ指数&107東証マザーズ指数>日足標準条件NO11・75日カイリ率

<JASDAQ指数 日足チャート>

4月の市場変更でなくなる事も、戻りが弱い理由になっています。4月に向けて、「105」JASDAQ指数の下落は続く可能性があります。4月の市場変更まで下げ続けるか、短期的には10日から25日移動平均線を上回ってこなければ、戻り売り相場は続くと見ます。10日から25日移動平均線を下回っている間は下げ止まっていません。2月の観察ポイントです。

<東証マザーズ指数 日足チャート>

こちらも4月の市場変更まで売られ続ける心配があります。「107」マザーズ指数の下げ止まりも確認出来ていません。短期的には10日から25日移動平均線を下回っている間は、下げ止まりません。まだ下降相場は続いています。2月の観察ポイントです。

<日経平均 610評価損率・週足チャート>

1月からの評価損率は、-11.30%(1/7)→-10.61%(1/14)→-12.93%(1/21)→-15.75%(1/28)→-12.18%(2/4)と、いったん1月末でボトム形成し、安値から約1500円値上がりしました。1月ボトムから2月-12.18%(2/4)と改善しましたが、まだ改善余地を残していると言えます。評価損率的には、-10%から-5%の範囲まで改善は続くと見ています。

前週に週間で+500円以上値上がりし、上昇転換しました。今週も上昇転換の流れは続き、続伸しましたが、評価損率の数値的に上げ余地を残しています。評価損率は-10%から-5%で高値ゾーンになります。このあたりまでが戻りメドと見ています。または週間で-500円以上値下がりしたら下降転換と見てください。引き続き、来週も上昇転換の流れは続くと見ています。2月の観察ポイントです。

<日経平均 月足チャート>標準条件NO1(月足基本チャート)

月足チャートでは、1月安値は24ヶ月移動平均線(2年平均線)で下げ止まり、2月は12ヶ月移動平均線に向けた戻り相場が続いています。2月の戻りが弱い場合は、3月も12ヶ月移動平均線(28350)に向けた戻りが続く可能性を残します。3月以降は、12ヶ月移動平均線(上値抵抗線)から24ヶ月移動平均線(下値支持線)の幅での推移し、何れどちらかに放れる様に動き出します。

チャート的に、6ヶ月から12ヶ月移動平均線(上値抵抗線)に上値を押さえられています。12ヶ月移動平均線を上回れなければ、再上昇に戻せません。しばらく24ヶ月移動平均線(下値支持線)から12ヶ月移動平均線までの戻り相場と見ています。4月から5月に向けて12ヶ月移動平均線から24ヶ月移動平均線を上下どちらかに放れる時が、次の相場展開に向かう時と見ています。2月の観察ポイントです。

<日経平均 日足チャート>日足標準条件NO11・75日カイリ率

11月に週間で-500円以上下落し、下降転換してから、前週に週間で+500円以上値上がりし、上昇転換しました。今週も上昇転換の流れを維持し、続伸してきました。引き続き、週間で-500円以上下げない間は、戻り相場は続くと見ます。短期的には10日移動平均線を上回る下げ止まりから、25日移動平均線に向け戻しています。

チャート的には、10日移動平均線を上回れば下げ止まりと判断します。25日移動平均線を上回れば反発します。75日移動平均線を上回れば底入れと判断します。現在は25日移動平均線まで戻してきました。来週以降、25日移動平均線を上回る反発に向かうか。25日移動平均線を下回ってしまうか。2月の観察ポイントです。

新型コロナ(オミクロン)感染拡大続く。盛り上がらない北京オリンピック。露とウクライナどうなる。米国相場の切り返しは続くか。世界はどう動く。

臨時コメントについて

相場が急変したり基調が変わるようなときには、その都度臨時コメントが掲載されます。

臨時コメントは株の達人ユーザーのみのサービスです。

↓ブログでは日経平均や先物、ミニ先物などの分析を掲載しております。ほぼ毎日更新!ぜひご覧ください。

本日の市況と個別株徹底解説

https://www.sevendata.co.jp/user_blog/