参院選挙を控え、戻り相場が続くと見ていましたが、日経平均は2万7000円で戻り売られています。全体的に様子見、買い疲れが出て戻り売りが強まってきています。8月に向けた調整局面が早まりそうな状況になってきました。ロシアが日本のサハリン2権益を没収すると発表。ガス会社が大幅安となり、関係商社株も大きく売られました。ロシアに権益がある企業、関連するところは早めに売られそうです。

参院選挙の争点の1つに物価高があります。エネルギーの無い日本で、庶民のエネルギー価格をどうするのか。過去のオイルショックでは、省エネ技術で乗り越えてきましたが、このエネルギー高止まり局面をどの様に対応するのか。政府は新たな省エネ技術開発に予算を用意できるか。用意するなら関連企業は買い材料になります。

今年の相場は乱高下が続いていますが、参院選挙が終わったあと、下げ相場に転じ、次の買い場は9月から10月ころまで下落局面が続く心配があります。夏から秋以降、大幅に売られたら買い場と見て下さい。それまで小型株(スタンダード)相場か、材料株の物色相場と見ています。主力株が買われる時は、半導体関連株が底入れから切り返してきます。半導体関連株の動きは相場の先導株と見る事が出来ます。アドバンテスト、東京エレクなど、今後の底入れの動きが注目されます。

小型株(スタンダード)相場か、材料株が物色される相場の調整局面では、次の買い場に向け、上がりそうな銘柄を探しておくか。相場の調整局面でも下がらない小型株を物色するか、どの様な銘柄探しと投資戦略を立てるか。どんな相場局面でも下がらない株はあるし、上昇基調の銘柄も残りますので、強い上昇基調の銘柄に注目したい。

引き続き、個別株相場では、2ケタ増収増益株、好業績株、業績良く上昇基調を維持している株、強い上昇基調などピックアップしておくのが良いと考えます。

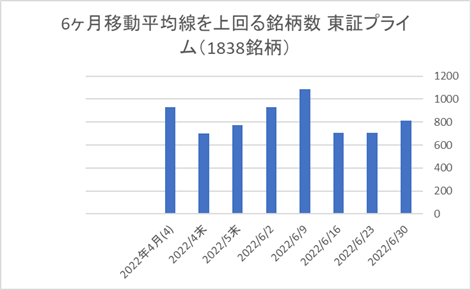

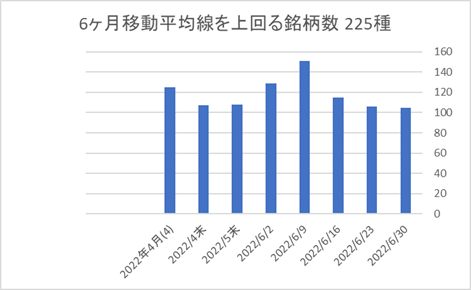

6月5週の東証プライム(1839銘柄)の6ヶ月移動平均線上回る銘柄数は、5月末より少し増加して引けた。2022年4月(4)931銘柄(225種125)→4月末703銘柄(225種107)→5月末774銘柄(225種108)→6月(2)927銘柄(225種129)→6月(9)1084銘柄(225種151)→6月(16)706銘柄(225種115)→6月(23)707銘柄(225種106)→6月末810銘柄(225種105)と少し増加して引けた。7月は増加に戻せるか。7月の観察ポイントです。

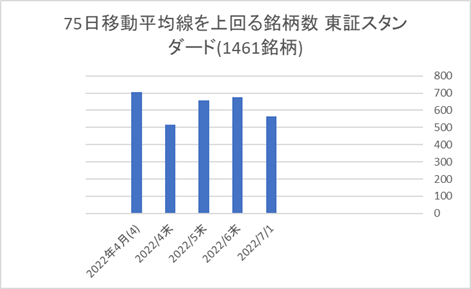

7月1週の東証スタンダード(1458銘柄)は下落が続き減少した。75日移動平均線を上回る銘柄数は、2022年4月(4)705銘柄→4月末518銘柄→5月末657銘柄→6月(3)694銘柄→6月(10)787銘柄→6月(17)535銘柄→6月(24)663銘柄→6月末677銘柄→7月(1)566銘柄と減少した。増加に戻せるか。7月の観察ポイントです。

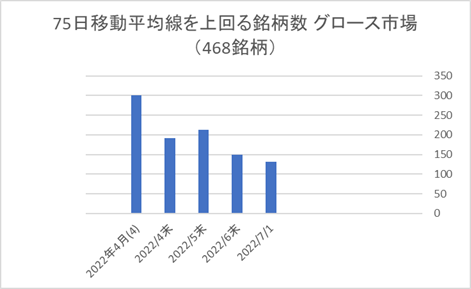

7月1週のグロース市場(477銘柄)も減少した。75日移動平均線を上回る銘柄数は、2022年4月(4)320銘柄→4月末192銘柄→5月末213銘柄→6月(3)223銘柄→6月(10)247銘柄→6月(17)122銘柄→6月(24)171銘柄→6月末149銘柄→7月(1)132銘柄と減少した。増加に戻せるか。7の観察ポイントです。

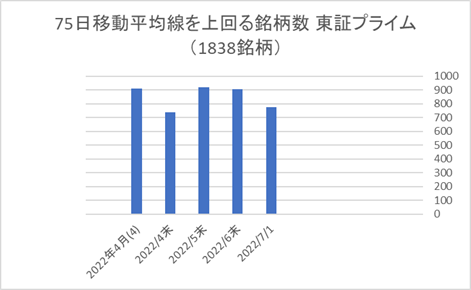

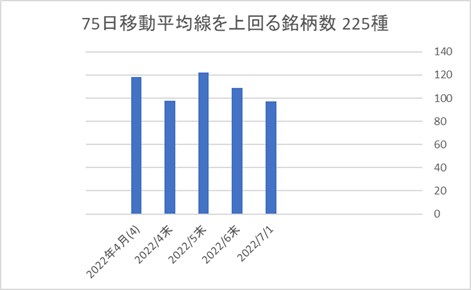

7月1週の東証プライム(1839銘柄)も減少した。75日移動平均線を上回る銘柄数は、2022年4月(4)912銘柄(225種118)→4月末739銘柄(225種98)→5月末918銘柄(225種122)→6月(3)1033銘柄(225種142)→6月(10)1037銘柄(225種145)→6月(17)653銘柄(225種107)→6月(24)865銘柄(225種108)→6月末903銘柄(225種109)→7月(1)774銘柄(225種97)と減少した。増加に戻せるか。7月の観察ポイントです。

<801NYダウ 803NASADAQ指数 日足チャート>

6月の「801」NYダウは3万ドル割れまで売られた後、切り返すリバウンド局面となりましたが、25日移動平均線を上回れず、弱い戻りとなりました。まだ25日移動平均線を上回れず、7月相場は上回ってこれるのか。まず25日移動平均線を上回ってこなければ、下げ止まり確認はできません。7月の観察ポイントです。

6月の「803」NASDAQ指数も、5月安値を下回る大幅下落の後、切り返すリバウンド局面の戻りは弱い。25日移動平均線を上回れず、弱い戻りの動きです。まだ25日移動平均線で戻り売られて上回れていません。まずは25日移動平均線を上回るまで、下げ止まり確認はできません。7月は25日移動平均線を上回ってこれるか。7月の観察ポイントです。

<850ドル円 日足チャート>日足標準条件NO11・75日カイリ率+75日ボリンジャーバンド

今週のドル円相場は137円まで円安を強めてきました。今週も25日移動平均線を上回る円安から、+2Σに迫る水準が続いています。強い円安局面が続いている事が分かります。引き続き、25日移動平均線を上回る状態は、強い円安基調が維持されます。+2Σを上回ると強い円安局面に向かいます。

日足チャートでは、75日ボリンジャーバンド幅の拡大傾向を維持しながら、75日ボリンジャーバンド+1Σを上回り、+2Σに迫る円安状態を維持しています。+1Σを下回り、25日移動平均線も下回ると円高に逆戻りですが、25日移動平均線を上回る状態は円安は続きます。140円を目指す勢いとなってきました。7月の観察ポイントです。

<125東証スタンダード単純総合指数 日足チャート>日足標準条件NO11・75日カイリ率

「125」東証スタンダード単純総合指数は、前週に200日移動平均線まだ戻した後、75日移動平均線を下回らずキープしています。主力株より小型株(スタンダード)相場と言えます。7月も75日移動平均線をキープできれば、次は200日移動平均線を上回ってくれば小型株相場と言えます。上回れないと弱い相場状態と言えます。7月の観察ポイントです。

<日経平均 610評価損率・週足チャート>

前々週-10.56%(6/10)から、前週の評価損率は-13.20%(6/17)まで-3%悪化し、今週発表-12.23%(6/24)です。1%改善しただけで、株価は2万7000円まで戻しました。1%の戻りでは弱く、リバウンド局面です。前週に週間で+500円以上の上げ幅でしたが、今週は-500円安で再下降転換しました。また週間で+500円値上がりしないと上昇転換しないでしょう。

評価損率の数値の動きを見る事で→-15.66%(3/11)→-11.94%(4/1)→-12.88%(4月末)→-13.19%(5/13)→-12.40%(5/27)→-10.56(6/10)→-13.20(6/17)→-12.23(6/24)と少し改善しました。過去の数値から大幅に悪化した後は、改善(リバウンド)しています。7月相場はどう動くか。週間で+500円以上値上りは上昇転換。週間で-500円以上の下げ幅は下降転換です。7月の観察ポイントです。

<日経平均 月足チャート>標準条件NO1(月足基本チャート)

6月の安値は-2000円の値下がりの場面がありましたが、6月末+870円戻し、引けは-886円安で引けました。24ヶ月移動平均線を大陰線で下回って引けた状態は、良い形ではありません。7月相場は24ヶ月移動平均線を上回れなければ、60ヶ月移動平均線(23800円)前後まで売られる心配があります。まず7月は陽線に転じないと下げは続くと見て下さい。

月足チャートでは、7月は24ヶ月移動平均線(上値抵抗線)を下放れて始まりました。この動きも弱いと言えます。再度24ヶ月移動平均線を上回ってこれなければ、上昇基調に戻せません。7月は24ヶ月移動平均線(27000円)を上回るか。60ヶ月移動平均線(23800円))まで売られるか。上下どちらに動くか。7月の観察ポイントです。

<日経平均 日足チャート>日足標準条件NO11・75日カイリ率

日足チャートでは、前週に2万6000円割れまで売り込まれていました。今週は75日移動平均線(27000円)まで戻してきましたが、すぐ反落に転じています。弱い戻り局面と言えます。7月の参院選挙まで戻り相場は続くと見ていますが、弱い戻りから戻せない可能性もあります。

チャート的には、200日移動平均線(上値抵抗線)を下回り、75日移動平均線(上値抵抗線)も上回れず、戻り売られました。まずは25日から75日移動平均線を上回ってこなければ、下げ止まり確認はできません。75日移動平均線を上回ると底入れ下げ止まりと見なします。目先は6月安値が下値支持線です。ここを上回っている状態は売り崩されませんが、下回ると売り崩されたとみなし、次は3月安値が下値支持線になります。7月は切り返せるか、戻り売りか。7月の観察ポイントです。

ロシアはサハリン権益を没収した。今後のエネルギー価格どうなる。米国相場は下げ止まるか。露・ウクライナ戦争の影響いつまで続く。世界はどう動く。

臨時コメントについて

相場が急変したり基調が変わるようなときには、その都度臨時コメントが掲載されます。

臨時コメントは株の達人ユーザーのみのサービスです。

↓ブログでは日経平均や先物、ミニ先物などの分析を掲載しております。ほぼ毎日更新!ぜひご覧ください。

本日の市況と個別株徹底解説

https://www.sevendata.co.jp/user_blog/