前より述べてきた9月から10月の底入れ上昇転換時期を、8月から9月に前倒しします。前週末に米国の雇用統計が発表されました。予想以上の雇用の改善で、為替は2円の円安に戻しました。7月の利上げでは円高に振れるなど、米国の経済指標が発表されると為替が大きく動く様になってきました。円安がピークを付けた後の利上げ発表は円高に振れ、株価は上昇に転じてきました。秋から年末に向け、あと1度か2度の利上げが控えています。株式市場にはプラスに働きそうです。

当初、米国の景気回復は秋以降にズレるのではないかと見ていた事から、日本市場の底入れ立ち上がりも10月以降になるのではないかと見ていましたが、米国の利上げスピードと今後の利上げ計画を考えれば、日本市場の底入れは8月から9月に前倒しされたと見方を修正します。

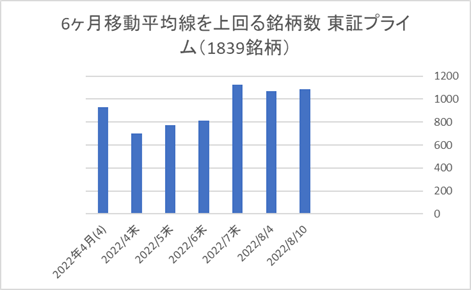

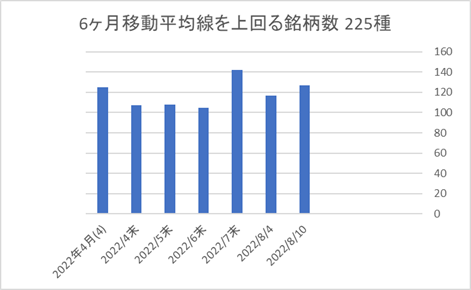

米国でも、景気回復前に株式市場が先に底入れし上げ始めます。日本市場でも、株式市場の回復は、まずは200日移動平均線を上回ってくる事。6ヶ月移動平均線を上回る銘柄数が1000銘柄(225種113)以上に増加する事。半導体関連株が75日移動平均線を上回ってくる事などです。この様な底入れの動きが出てきたことで、底入れし上昇に転じてきたと判断しました。

引き続き、6ヶ月移動平均線を上回る銘柄数が1000銘柄(225種113)以上を維持するなら、9月以降の相場は上昇力は少しずつ強まってくると見ています。そう言う観点から見ますと、8月から9月でボトム形成し、10月以降、上昇は強まっていくだろうと見方を修正しました。

相場の立ち上がりは半導体関連株からボトム形成します。半導体関連株が75日移動平均線を上回るボトム形成では、同じく電子部品株、主力株、値がさ優良株などボトム形成から立ち上がってきます。個別株はこの様な順序から狙うのが安全と考えます。

過去において、夏相場は低迷している事が多かった。今年は米国の大幅利上げなどの政策から、早めにボトム形成した動きです。9月以降、さらに立ち上がってくると言えます。2万8000円前後を維持していれば、シッカリしていると言えます。8月は2万8000円台が固まれば、9月以降、上昇は強まってくると見る事ができます。

8月2週の東証プライム(1839銘柄)の6ヶ月移動平均線上回る銘柄数は半数以上を維持している。2022年4月(4)931銘柄(225種125)→4月末703銘柄(225種107)→5月末774銘柄(225種108)→6月末810銘柄(225種105)→7月末1125銘柄(225種142)→8月(4)1067銘柄(225種117)→8月(10)1085銘柄(225種127)と半数以上を維持している。増加は続くか。8月の観察ポイントです。

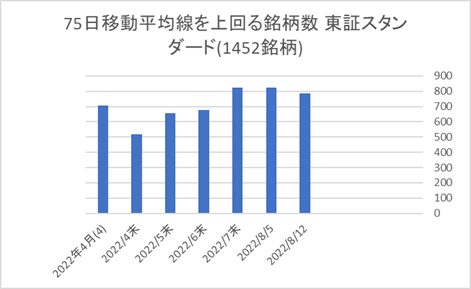

8月2週の東証スタンダード(1452銘柄)も半数以上を維持しています。75日移動平均線を上回る銘柄数は、2022年4月(4)705銘柄→4月末518銘柄→5月末657銘柄→6月末677銘柄→7月末779銘柄→8月(5)825銘柄→8月(12)787銘柄と半数を維持している。増加は続くか。8月の観察ポイントです。

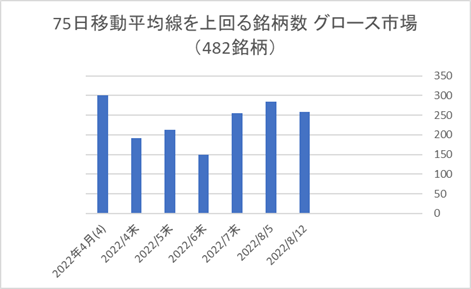

8月2週のグロース市場(482銘柄)も増加傾向です。75日移動平均線を上回る銘柄数は、2022年4月(4)320銘柄→4月末192銘柄→5月末213銘柄→6月末149銘柄→7月末262銘柄→8月(5)281銘柄→8月(12)258銘柄と増加傾向です。増加は続くか。8月の観察ポイントです。

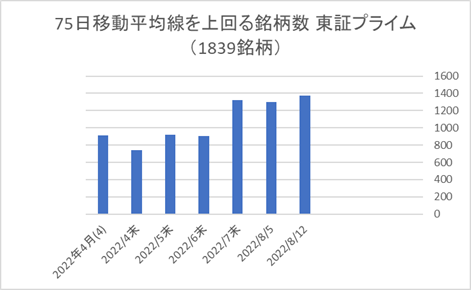

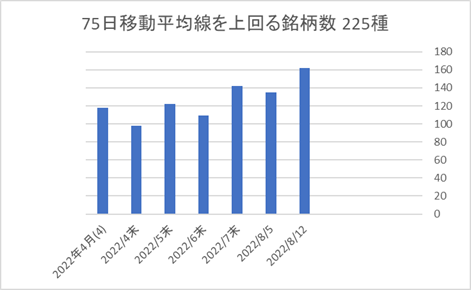

8月2週の東証プライム(1839銘柄)も増加傾向です。75日移動平均線を上回る銘柄数は、2022年4月(4)912銘柄(225種118)→4月末739銘柄(225種98)→5月末918銘柄(225種122)→6月末903銘柄(225種109)→7月末1186銘柄(225種128)→8月(5)1300銘柄(225種135)→8月(12)1375銘柄(225種162)と増加傾向です。増加は続くか。8月の観察ポイントです。

<801NYダウ 803NASADAQ指数 日足チャート>

7月の利上げ以降、「801」NYダウは75日移動平均線を上回ってから上値を伸ばしています。まずは8月中に、200日移動平均線に向けた戻りが続きそうです。次は200日移動平均線を上回れば、上昇相場に戻したと見る動きです。75日移動平均線を上回って底入れし、200日移動平均線を上回って上昇相場に戻します。200日移動平均線を上回れなければ、調整局面と見ます。8月の観察ポイントです。

同じく「803」NASDAQ指数も続伸し、200日移動平均線に向けた戻り相場局面です。75日移動平均線を上回る状態で底入れし、次は200日移動平均線を上回れば上昇基調に戻す動きです。200日移動平均線を上回る状態を維持出来れば上昇相場は強まり、200日移動平均線を上回れなければ調整局面です。8月の観察ポイントです。

<850ドル円 日足チャート>日足標準条件NO11・75日カイリ率+75日ボリンジャーバンド

7月米国の利上げ以降、ドル円相場は大きく動くようになりました。今のところ75日移動平均線で円高は止まっています。秋以降から年末に向け、まだ1度か2度の利上げが想定されています。秋以降、75日移動平均線を下回る円高に向かうか。円安に戻すか。

日足チャートでは、75日ボリンジャーバンド幅は拡大傾向→横ばいに変わり、ドル円は75日移動平均線(中心線)で下げ止まっています。75日ボリンジャーバンド+1Σを上回れなければ、円高に、中心線を下回らなければ円安に戻す可能性はあります。8月の観察ポイントです。

<125東証スタンダード単純総合指数 日足チャート>日足標準条件NO11・75日カイリ率

「125」東証スタンダード単純総合指数も、200日移動平均線を上回る上昇状態を維持しています。上昇基調に立ち上がってきた動きと見る事が出来ます。引き続き、200日移動平均線を上回る動きは、底入れ立ち上がり銘柄が増えている事を表しています。200日移動平均線を上回る状態を維持できれば、小型株の上昇銘柄数の増加が続くと見ます。8月の観察ポイントです。

<日経平均 610評価損率・週足チャート>

8月1週の評価損率は-10.56%(8/5)でした。日経平均が値上がりした割に、改善は小さかった。今週は再度2万8000円台に乗せて引けました。来週発表の評価損率の数値も、-10%前後まで改善しそうです。上昇に転じてくると高値ゾーンは伸びてきます。株価は13週移動平均線を上回る水準を維持していれば、上昇基調は強まっていくと見る事が出来ます。13週移動平均線を下回れば、戻り売りになります。

3月以降の評価損率の数値は→-15.66%(3/11)→-11.94%(4/1)→-12.88%(4月末)→-13.19%(5/13)→-12.40%(5/27)→-10.56(6/10)→-13.20(6/17)→-12.23(6/24)→-13.13(7/1)→-12.16(7/8)→-12.36(7/15)→-11.03(7/22)→-11.17%(7/29)→-10.56%(8/5)と-10%前後まで改善してきました。週間で-500円以上の下げ幅が無い間は、上昇相場は続きます。8月の観察ポイントです。

<日経平均 月足チャート>標準条件NO1(月足基本チャート)

月足では、8月は2週連続上昇から24ヶ月移動平均線を上回る状態で、6ヶ月から12ヶ月移動平均線を上回る立ち上がりが続いています。12ヶ月移動平均線を上回ってきた事で、上昇基調が強まってきたことが分かります。12ヶ月移動平均線で売られてきたら、上げ渋りの動きになります。

月足チャートでは、7月末に12ヶ月移動平均線(上値抵抗線)まで戻して引けました。8月は12ヶ月移動平均線を上回って始まり、上値を伸ばしてきました。6ヶ月から12ヶ月移動平均線を上回る状態なら、上昇基調は強まります。下回れば戻り売りに転じます。8月の観察ポイントです。

<日経平均 日足チャート>日足標準条件NO11・75日カイリ率

8月に入り、日足チャートでは200日移動平均線(27500円)を上回り、2万8000円台に乗せて上値を伸ばしています。強い上昇に向かいつつあることが分かります。8月は200日移動平均線を上回る水準を下回らなければ、9月以降、さらに上値を伸ばしてくると見ています。再度200日移動平均線を下回ったときは、調整場面か押し目形成です。

今週もチャート的には、200日移動平均線を上回る状態を維持しました。200日移動平均線を下回る動きはなく、上値は軽くなってきたと見る事が出来ます。200日移動平均線(下値支持線)を上回る状態は、上昇基調は強まっていくと見る動きです。8月の観察ポイントです。

米国市場のリバウンドは続くか。日本市場の買いの裾野は広がるか。露ウクライナの影響は出るか。世界はどう動く。

臨時コメントについて

相場が急変したり基調が変わるようなときには、その都度臨時コメントが掲載されます。

臨時コメントは株の達人ユーザーのみのサービスです。

↓ブログでは日経平均や先物、ミニ先物などの分析を掲載しております。ほぼ毎日更新!ぜひご覧ください。

本日の市況と個別株徹底解説

https://www.sevendata.co.jp/user_blog/