緊急事態宣言を解除してから、コロナウイルス感染は拡大し、7月中旬以降、誰の目にも第二波が来たと思うほど感染者は増加しています。ゼロの岩手県まで感染者が出て、GoToキャンペーンは第二波感染拡大キャンペーンになった様だ。そんな中、今週7月末を迎えました。感染拡大の中でも、前月比+600円以上あった上げ幅は-578円安まで下落し、売り転換して引けました。下値支持線だった12ヶ月移動平均線を下回るところまで売られて引けました。戻り売りへの基調転換が鮮明となって引けたと言えます。

GoToキャンペーンでコロナウイルス感染拡大から、また日本人の民度が試される時が来ました。第二波の中、来週から8月相場入りします。6月から7月相場は2万3000円に近づくと戻り売りが控えていた事から売り場と述べてきましたが、感染拡大から8月相場も心理的に上値の重い戻り売りが続くと見ています。

5月から7月の上昇局面を買い戻しで支えた裁定売り残は7億株を下回りました。7月末に2万2000円を下回った事から、上値で買ったところで下落に転じた事から、上値にシコリが出来た事に加え、コロナ感染拡大から2万1000円を下回る心配に発展しそうです。さらに下放れるか。

裁定売り残は、5月の11億株をピークに、5月末9.6億株→6月末7.4億株→7月末6.6億株と減少しました。減少は買い戻しによるもので、株価の上昇局面を支えた事からも分かります。8月は5億株以下に減少する状況となってきました。買い戻し余力が減ることから、戻り売りを吸収出来なくなり、徐々に上値を切り下げるだろうと読み取れます。

8月も裁定売り残の減少が続き、さらに9月以降も裁定売り残の減少が続くなら、買い支え余力減少から売り物に押され、さらに売り物に押されれば、下げ幅は大きくなっていくと見ています。9月から10月に向け、2番底形成の動きに向かっていくと見る理由の一つでもあります。9月から10月に向けて下がれば、買い場を探る動きに変わっていくと見ています。

まず8月の動きは、コロナ感染拡大から上値が重くなり、切り下げていくかどうか。この様な売られる動きから、9月から10月に向け、2番底を探る下げに向かうと見ています。株価が2万2000円以上に戻せば、下げには向かわないと言えます。このあたりを探るのが8月の動きと言えます。

高値持ち合いから下げ相場局面でも、下げないで上昇相場を崩さない株は強い株と判断されます。コロナ禍で、IT技術を特技に持つ企業、テレワーク推進企業の株は大幅高しました。8月の調整局面で、どの様な株が残るか、この中で下げない株が強い株であり、このあたりを観察したいと考えます。

米国政府はコロナウイルスのワクチン開発企業に、開発費用を支援しています。トランプ大統領が支援した富士フイルム米国工場を視察したほどです。もし開発が成功したとなれば、コロナ禍をチャンスに業績を伸ばし、株価が値上がりした企業は、ワクチンが出来た事が売り要因になる可能性があります。

逆にコロナ禍で売られていた株は好感され、反発してくると見ています。ワクチン開発には時間がかかる事は想像できる事ですが、もし開発に成功したり、良い結果がニュースとなれば、売られていた業種は下げ止まるか反発に転ずると見ています。

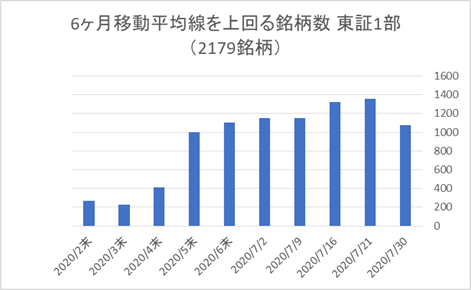

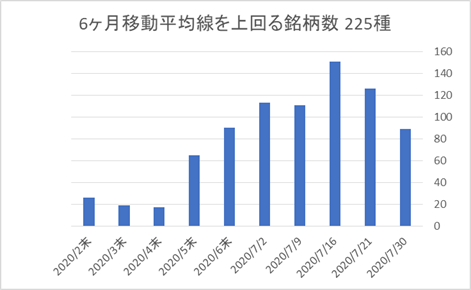

7月末の東証1部銘柄(2181銘柄)の6ヶ月移動平均線上回る銘柄数は、最後で売り転換して引けました。2020年1月末1187銘柄(225種115)→2月末267銘柄(225種26)→3月末230銘柄(225種19)→4月末415銘柄(225種17)→5月末1001銘柄(225種65)→6月末1104銘柄(225種90)→7月(2)1149銘柄(225種113)→7月(9)1149銘柄(225種111)→7月(16)1323銘柄(225種151)→7月(21)1355銘柄(225種126)→7月(30)1074銘柄(225種89)と最後に大幅減少し売り転換で引けた。8月相場は上昇に戻せるか、戻り売り相場は続くか。8月の観察ポイントです。

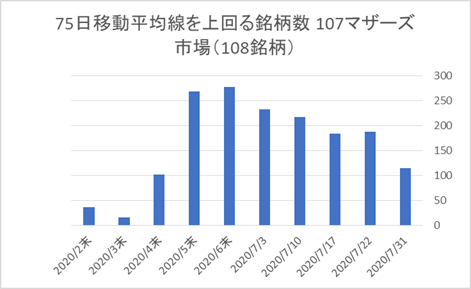

7月末の「107」マザーズ市場(326銘柄)で75日移動平均線上回る銘柄数は、大きく減少して引けました。2020年1月末108銘柄→2月末36銘柄→3月末16→4月末102銘柄→5月末268銘柄→6月末277銘柄→7月(3)232銘柄→7月(10)217銘柄→7月(17)184銘柄→7月(22)188銘柄→7月(末)115銘柄と大幅に減少して引けた。8月も減少は続くか。8月の観察ポイントです。

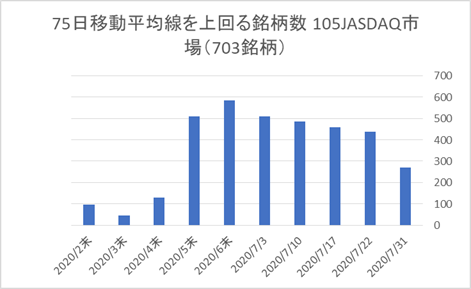

7月末の「105」JASDAQ市場(702銘柄)の75日移動平均線を上回る銘柄数も大幅減少で引けました。2020年1月末396銘柄→2月末97銘柄→3月末44銘柄→4月末129銘柄→5月末511銘柄→6月末586銘柄→7月(3)511銘柄→7月(10)463銘柄→7月(17)459銘柄→7月(22)438銘柄→7月(末)269銘柄と大幅減少で引けた。8月も減少は続くか。8月の観察ポイントです。

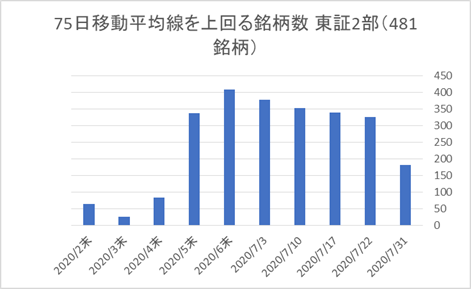

7月末の東証2部銘柄(479銘柄)の75日移動平均線を上回る銘柄数も大幅減少して引けました。1月末274銘柄→2月末64銘柄→3月末26銘柄→4月末83銘柄→5月末338銘柄→6月末409銘柄→7月(3)378銘柄→7月(10)333銘柄→7月(17)340銘柄→7月(22)325銘柄→7月(末)182銘柄と大きく減少して引けた。8月も減少は続くか。8月の観察ポイントです。

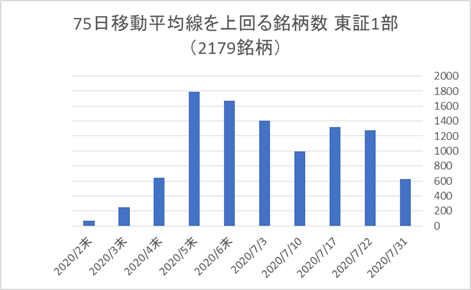

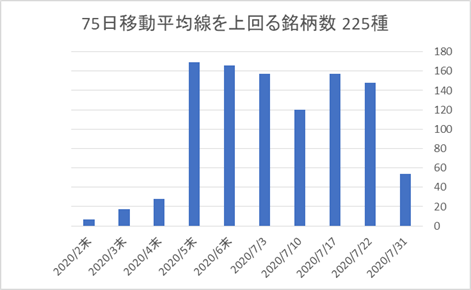

7月末の東証1部銘柄(2181銘柄)の75日移動平均線上回る銘柄数は大幅減少から下降転換に転じて引けました。1月末780銘柄(225種73)→2月末67銘柄(225種7)→3月末253銘柄(225種17)→4月末645銘柄(225種28)→5月末1786銘柄(225種169)→6月末1671銘柄(225種166)→7月(3)1409銘柄(225種157)→7月(10)997銘柄(225種120)→7月(17)1323銘柄(225種157)→7月(22)1276銘柄(225種148)→7月(末)622銘柄(225種54)と基調転換して引けた。8月も減少は続くか。8月の観察ポイントです。

<NYダウ NASADAQ指数 日足チャート>

「801」NYダウは、25日移動平均線は200日移動平均線とGクロスし、上回ろうとしたところで売られました。25日から200日移動平均線を上回る状態を維持できれば、上昇状態は維持します。8月相場も25日移動平均線から200日移動平均線を上回る状態を維持できるか。25日移動平均線から200日移動平均線を下回った場合、売り転換の心配が強まります。どちらに動くか。8月の観察ポイントです。

3月安値から7月で、「803」NASDAQ指数は、約2倍近くの上げ幅となりました。コロナ禍を背景に、短期間に大幅な上昇局面となりました。今後ワクチン開発が進み、ワクチン開発が成功したと言うニュースが出たら売られるかもしれません。チャート的には、引き続き、10日から25日移動平均線を上回る状態は高値更新相場は続くと見ます。25日移動平均線を下回ると調整局面入りの心配はあります。

<ドル円 日足チャート>日足標準条件NO11・75日カイリ率+75日ボリンジャーバンド

今週のドル円相場は円高に振れました。7月の為替のチャートは、75日ボリンジャーバンド中心線(107円)は下向きからバンド幅の縮小は続き、狭くなっていました。ボリンジャーバンド幅が縮小するところは、為替が上下どちらかに動きやすくなっていたところで円高に振れました。

チャート的に、75日移動平均線(中心線)は下向き円高方向は強まり、200日移動平均線との2線幅は拡大し、円高方向を強めています。75日ボリンジャーバンド-3シグマに沿って円高は拡大しています。今後は少し円安に戻すか、-3シグマに沿ってバンド幅拡大から円高は続くか、このどちらかのパターンです。先ずは-3シグマで円高が止まるかどうか確認です。円高は続くか、円安に戻すか。8月の観察ポイントです。

<JASDAQ指数&東証小型株指数>日足標準条件NO11・75日カイリ率

<JASDAQ指数 日足チャート>

7月の「105」JASDAQ指数は、200日移動平均線前後で上値を押さえた状態が続き、最後に売られて引けました。ほぼ1ヶ月横ばいで推移して、上値が重いことが分かっていました。1ヶ月横ばいで推移した後ですから、8月以降、200日移動平均線を上回れなければ戻り売り相場は続きます。再度200日移動平均線を上回れば上昇基調に戻します。戻り売りは続くか。8月の観察ポイントです。

<東証マザーズ指数 日足チャート>

マザーズ指数は、3月安値から6月末に向けて、25日移動平均線に沿って強い上昇局面が続きました。7月に入ってから25日移動平均線に上値を押さえられ、横ばいから下落に転じて引けました。8月このまま25日移動平均線から下放れると、次は75日移動平均線を下回る下落に向かう心配が強まります。再度25日移動平均線を上回ってくれば再上昇に戻します。8月観察ポイントです。

<裁定売り残 日足チャート>

7月の「506」裁定売り残は6.6億株まで減少しました。引き続き、8月も減少局面は続くと見ています。減少局面は日経平均の上昇維持局面になりますが、7億株以下に減少してきたので、さらに買い戻し余力は細ると判断されます。減少が続き、さらに買い戻し余力が細る事は売られる事を意味します。

8月相場では、裁定売り残は減少が続き、さらに買い戻し余力が細ると、戻り売り圧力は増してくると見なければなりません。日経平均は25日移動平均線を上回っている状態で買い戻しで支えられていましたが、日経平均は25日移動平均線を下回る売り転換で引けました。買い戻しは弱まり、売り圧力が増してきたと見ます。8月の観察ポイントです。

<日経平均 月足チャート>標準条件NO1(月足基本チャート)

7月の日経平均はNYダウの上昇に連動して2万3000円に迫ったが、月央からNYダウの下落に連動し、上げ幅を縮め、逆に-578円安となり下降転換で引けました。3月安値からV字回復で4ヶ月も上昇は続いたが、6月から7月に2万3000円まで戻したが、売り物に押され上回れなかった。

来週から8月相場入りしますが、3月安値からV字回復から4ヶ月連騰し、2万3000円を上回れず、5ヶ月目を迎えるのですから、今後も戻り売りに転ずると見た方が良いでしょう。6月中旬から7月中旬で戻り高値形成し、次は9月から10月に向け、2番底を探る調整局面と述べてきました。チャート的に12ヶ月移動平均線から6ヶ月移動平均線を下回ってきたら、戻り売り局面に転じたと見ることができます。8月の観察ポイントです。

<日経平均 日足チャート>日足標準条件NO11・75日カイリ率

7月はGoToキャンペーンから猛スピードで第二波コロナウイルス感染拡大となりました。8月相場はさらに第二波の拡大が続くなら、不安心理から買いは細り、一先ず売っておけから様子見に変わります。7月末で日経平均株価は25日から200日移動平均線を下回って引けました。

来週8月入りしてから、チャート的に、10日移動平均線から25日移動平均線を上回れず、戻り売りが続くようなら200日移動平均線→75日移動平均線も下回ってくる可能性があります。8月相場は200日移動平均線を維持できるかどうか。上昇維持できるかの下値支持線です。下降に転じたか。潮目が変わるポイントです。8月の観察ポイントです。

GoToキャンペーンは失敗し、日本も第二波の記録的感染拡大となった。世界的に8月も拡大は続くなら不安も大きくなる。NASDAQ指数の高値更新は続くか。外国人投資家はどう動くか。世界はどう動く。

臨時コメントについて

相場が急変したり基調が変わるようなときには、その都度臨時コメントが掲載されます。

臨時コメントは株の達人ユーザーのみのサービスです。

↓ブログでは日経平均や先物、ミニ先物などの分析を掲載しております。ほぼ毎日更新!ぜひご覧ください。

本日の市況と個別株徹底解説

https://www.sevendata.co.jp/user_blog/