来週に米大統領選の投票日を控え、株式市場は不安定な動きで乱高下してきました。NY市場がやっている夜間に日経平均先物は売られ、東京市場が始まると2万3000円で買い戻される動きが続きましたが、10月最後で2万3000円を下回って引けました。来週の大統領選挙結果を心配する処分売りで引けた形となりました。株価上昇は景気回復の裏付けが必要であり、いったん売られる可能性は残ります。日経平均は週間で-500円以上下げて引けた事から下落転換の心配が出てきました。

来週から11月相場入りです。今年も残すは2ヶ月となりました。EUはコロナの再拡大が続いています。この感染の波が日本にも来るようなら、コロナが長引くことで景気低迷に再突入の心配がありますし、現状では年内コロナの終息は難しそうな状況です。このあたり年内の株式市場への影響が心配されます。

米国大統領選は減税派と増税派で戦っていますから、選挙後のNY市場はどうなるのか。と言うことも心配されます。国内は中間決算の発表時期を迎えて、増収増益企業は買われています。飲食やサービス、公共交通、ホテルなど、悪いところは売られています。何れ景気の回復を考えれば、売られた株は長期投資銘柄と見てください。

また相場は半導体から始まり、半導体からピークをつけます。今週の半導体の動きはシッカリしています。半導体から見ると、景気は良い方向に向かっていると言えます。代表銘柄のアドバンテスト、レーザーテック、東京エレクなど、株価水準は高いですが、75日移動平均線前後をキープしているので、回復傾向を示していると見ています。米大統領選、中間決算発表、半導体の動きが注目されます。いったん調整の心配もあります。

個別株は、業績の良い株、テーマや材料のある株しか買われていません。底値圏だからと言っても、明らかに業績が悪い株は急ぎで買う必要がありません。IT、デジタル化、半導体など、引き続き、強い材料があり、業績の良い株が買われます。また底値では6ヶ月移動平均線を上回り立ち上がり銘柄も買われだしています。

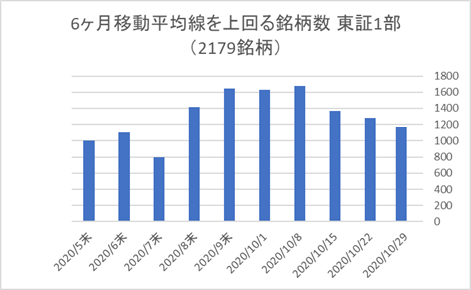

10月5週の東証1部銘柄(2188銘柄)の6ヶ月移動平均線上回る銘柄数は売られて減少した。2020年1月末1187銘柄(225種115)→2月末267銘柄(225種26)→3月末230銘柄(225種19)→4月末415銘柄(225種17)→5月末1001銘柄(225種65)→6月末1104銘柄(225種90)→7月末796銘柄(225種65)→8月末1419銘柄(225種163)→9月末1643銘柄(225種115)→10月(1)1632銘柄(225種115)→10月(8)1679銘柄(225種147)→10月(15)1366銘柄(225種118)→10月(22)1278銘柄(225種118)→10月(29)1183銘柄(225種94)と減少に転じた。増加に戻すか。減少は続くか。11月の観察ポイントです。

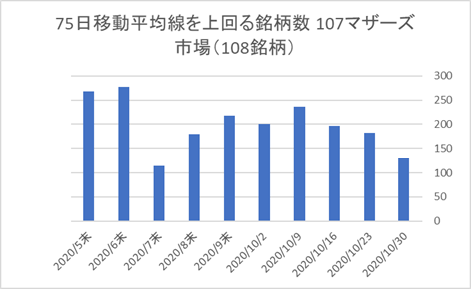

10月5週の「107」マザーズ市場(331銘柄)で75日移動平均線上回る銘柄数も減少に転じた。2020年1月末108銘柄→2月末36銘柄→3月末16→4月末102銘柄→5月末268銘柄→6月末277銘柄→7月末115銘柄→8月末180銘柄→9月末218銘柄→10月(2)200銘柄→10月(9)236銘柄→10月(16)197銘柄→10月(23)182銘柄→10月(30)126銘柄と減少に転じた。増加に戻せるか。11月の観察ポイントです。

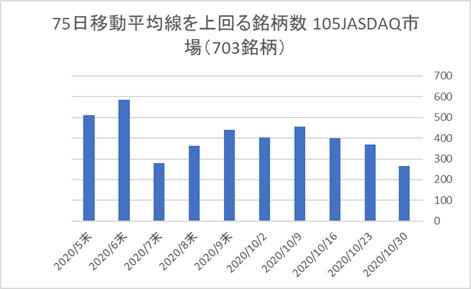

10月5週の「105」JASDAQ市場(701銘柄)の75日移動平均線を上回る銘柄数も減少に転じた。2020年1月末396銘柄→2月末97銘柄→3月末44銘柄→4月末129銘柄→5月末511銘柄→6月末586銘柄→7月末281銘柄→8月末363銘柄→9月末439銘柄→10月(2)386銘柄→10月(9)435銘柄→10月(16)399銘柄→10月(23)381銘柄→10月(30)229銘柄と減少した。増加に戻せるか。減少は続くか。11月の観察ポイントです。

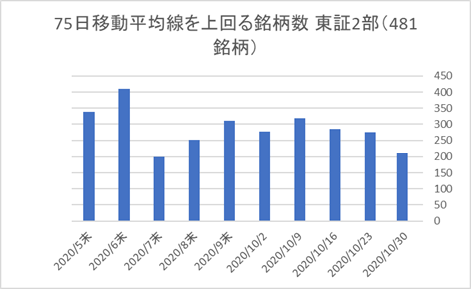

10月5週の東証2部銘柄(479銘柄)の75日移動平均線を上回る銘柄数も減少に転じた。1月末274銘柄→2月末64銘柄→3月末26銘柄→4月末83銘柄→5月末338銘柄→6月末409銘柄→7月末199銘柄→8月末251銘柄→9月末311銘柄→10月(2)266銘柄→10月(9)295銘柄→10月(16)285銘柄→10月(23)286銘柄→10月(30)211銘柄と減少に転じた。増加に戻せるか。11月の観察ポイントです。

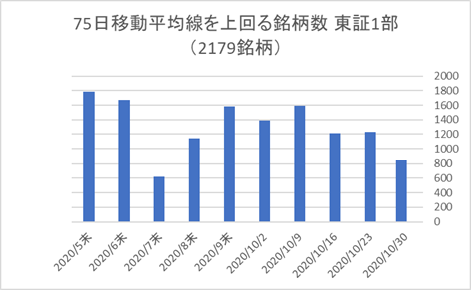

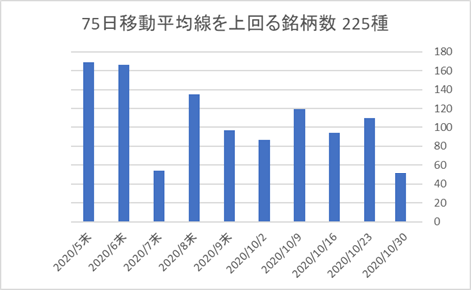

10月5週の東証1部銘柄(2188銘柄)の75日移動平均線上回る銘柄数も大きく減少した。1月末780銘柄(225種73)→2月末67銘柄(225種7)→3月末253銘柄(225種17)→4月末645銘柄(225種28)→5月末1786銘柄(225種169)→6月末1671銘柄(225種166)→7月末622銘柄(225種54)→8月末1144銘柄(225種135)→9月末1581銘柄(225種97)→10月(2)1391銘柄(225種87)→10月(9)1593銘柄(225種119)→10月(16)1210銘柄(225種94)→10月(23)1233銘柄(225種110)→10月(30)809銘柄(225種56)と大きく減少に転じた。下降転換の心配あり。増加に戻せるか。11月の観察ポイントです。

<NYダウ NASADAQ指数 日足チャート>

9月高値を意識し、「801」NYダウは、一気に200日移動平均線まで反落しました。75日移動平均線を下回った動きから、調整局面入りの心配も出てきました。75日移動平均線を上回る状態に戻せなければ、再上昇相場に戻せず、戻り売り相場の心配があります。引き続き、大統領選に向けて、75日移動平均線を上回る回復は期待できるか。暴落に発展するか。11月の観察ポイントです。

9月高値を意識し、「803」NASDAQ指数も75日移動平均線まで売られてきました。75日移動平均線を下回ってくると調整局面に転じます。75日移動平均線を上回る状態に戻せば、上昇基調は維持していると見ます。75日移動平均線を下回ってくると売り転換の心配があります。暴落の心配も出てきました。11月の観察ポイントです。

<ドル円 日足チャート>日足標準条件NO11・75日カイリ率+75日ボリンジャーバンド

今週も104円台の円高で推移しています。7月から104円台で円高は止まってきましたが、25日移動平均線を下回る動きから、さらに円高に進む可能性も出てきました。引き続き、25日から75日移動平均線の下向き円高トレンド、25日移動平均線を下回る状態は円高基調です。こちらも大統領選の結果待ちか。

チャート的に75日ボリンジャーバンド中心線(106円)は下向きのまま、25日から75日移動平均線(上値抵抗線)を下回る円高基調は続いています。為替の値動きは、75日ボリンジャーバンド中心線(106円)から-2シグマ幅での動きが続いてきました。引き続き、バンド幅中心線から-2シグマの範囲で円高で推移が続きます。11月の観察ポイントです。

<JASDAQ指数&東証小型株指数>日足標準条件NO11・75日カイリ率

<JASDAQ指数 日足チャート>

今週も「105」JASDAQ指数は25日移動平均線を下回り下落幅を大きくした。引き続き、25日移動平均線を下回る状態は、JASDAQ銘柄が売られている事を意味します。25日移動平均線を下回り上回れなくなれば戻り売りに向かうか調整局面入りします。11月の観察ポイントです。

<東証マザーズ指数 日足チャート>

今週も「107」マザーズ指数は25日移動平均線を下回り下げ幅を大きくしています。9月から強い上昇局面が続き、カイ離幅が大きくなって、短期的に買われ過ぎた事が売られた理由と考えます。10日移動平均線と25日移動平均線はDクロスしてきたので、しばらく調整局面は続くと見る状態です。11月の観察ポイントです。

<日経平均 評価損率 週足チャート>

今週発表の「610」評価損率(10/23)と日経平均を対比してみます。過去2年間の高値の評価損率は-10%前後です。10月2週(SQ週)の評価損率(-10%)は過去の高値圏と同じ水準でした。それ以降、株価は売られている動きから、評価損率の数値が改善したところは高値と言うことが分かります。

評価損率が-10%(10/9)→-12%(10/16)→12%(10/23)と悪化しています。過去のパターンでは-10%まで改善した後は、-20%のボトムに向けて調整相場が続く事が多いです。評価損率から見ると、10月2週をピークに11月相場は悪化に向けた動きになりそうです。10月は-500円以上下落で引けた事から、下降転換の心配が出てきました。引き続き、高値警戒と調整局面の両面の相場観察は続くでしょう。11月の観察ポイントです。

<日経平均 日経HV(ヒストリカルボラティリティー)の週足チャート>

「416」日経HV(ヒストリカルボラティリティー)と日経平均の動きを対比して見ます。ボラティリティー(変動率)が小さくなる事は、日経平均に動きが無いことを意味します。10月の最終週に8ポイントまで下がってきました。過去の動きから10ポイント以下まで数値が低くなると、その後、ボラティリティーは高くなっています。日経平均に動きが出てきます。

HV(ヒストリカルボラティリティー)が低かった事もあり、週間で-500円以上下落しました。低くなったところ、日経平均は-500円以上の下落で動きが出すか。11月に向けてHV(ヒストリカルボラティリティー)の数値が低い間は、日経平均が動き出す可能性が強まってきたと言えます。11月の観察ポイントです。

<日経平均 月足チャート>標準条件NO1(月足基本チャート)

月足チャートでは、10月最後に陰線に転じて引けました。週間で-500円以上の下げ幅ですから下降転換の心配もあります。11月の米大統領選の結果待ちですが、その後どう動くか。6ヶ月移動平均線と12ヶ月移動平均線はGクロスし、日経平均の下値支持線になっている。

チャート的には、60ヶ月移動平均線は上向き上昇トレンド、6ヶ月移動平均線と12ヶ月移動平均線を上回る上昇基調の状態です。この様な下値支持線の状態では、売られても6ヶ月移動平均線か12ヶ月移動平均線(2万2000円)で下げ止まりやすいチャートです。下げたら買い場となるパターンです。次の下値支持線は60ヶ月移動平均線(2万500円)です。11月の観察ポイントです。

<日経平均 日足チャート>日足標準条件NO11・75日カイリ率

10月最後に75日移動平均線を下回る下落で終わりました。下降転換の心配が出てきました。11月は25日移動平均線を下回った状態からスタートとなります。75日移動平均線(下値支持線)を下回って始まると下降転換の心配があります。下回れば、200日移動平均線(2万2000円)まで売られる心配があります。逆に切り返せば、25日移動平均線(上値抵抗線)を突破する事もありますが、6ヶ月移動平均線を上回る銘柄数の減少から、戻り売り相場に転じやすい状況です。

日足チャートでは、25日移動平均線は75日移動平均線を上回り、75日移動平均線は200日移動平均線を上回る上昇基調ですが、米国大統領選のあと、上下にどう動くかは分かりません。200日移動平均線まで売られるか。25日移動平均線を上回るか。200日移動平均線まで下がれば買い場と見ます。11月の観察ポイントです。

米国大統領選挙はトランプ大統領かバイデン候補か。株価はどうなる。NYダウ、NASDAQ指数は暴落に発展するか。外国人投資家はどう動くか。世界はどう動く。

臨時コメントについて

相場が急変したり基調が変わるようなときには、その都度臨時コメントが掲載されます。

臨時コメントは株の達人ユーザーのみのサービスです。

↓ブログでは日経平均や先物、ミニ先物などの分析を掲載しております。ほぼ毎日更新!ぜひご覧ください。

本日の市況と個別株徹底解説

https://www.sevendata.co.jp/user_blog/