緊急事態宣言が迫っています。株価の上値は4月SQ値29909円を意識し、またその上にある2月高値(3万714円)を意識しており、4月SQから上値切り下げが強まっています。2月以降、上値を押さえられたボックスが続いたことで、25日移動平均線と75日移動平均線は接近し、もう少しでDクロスしそうです。今週は移動平均線の接近から戻り売りの形となりました。

5月に入ってからも2022年3月期業績発表を待つことから、この2つの上値を意識し、さらに25日移動平均線(2万9350円)も上値抵抗線に加わってきました。5月は業績発表が出揃ったあと上値を上回る動きに戻せなければ、6月SQに向け200日移動平均線(2万6000円)割れまで売られる心配があると見ています。

2月に3万円に乗せてから信用買い残の増加傾向は続き、現在の信用倍率は6.1倍まで拡大しています。信用残は、株価が高値を付けてから少し下がったところ(ナンピン)で増加する傾向があります。また空売りの買戻しから倍率は拡がる事もあります。現在の信用買い残の増加傾向も、2月高値から続いている事も上値を重くしています。

出来高は棒グラフで傾向しか読めないが、信用残は推移グラフから投資家心理が読み取れます。信用残からは(1)買った時期、(2)買った価格、(3)買った数量が読み取れます。これを見て投資家は同じ行動を取るのか。人と違った行動を取るのか。テクニカル投資家として分析力が試されるでしょう。

個別株の底値圏で信用買い残が増加する時は、全てではないが確率的に底入れし、その後上がってくる事が多いです。また押し目圏での増加も上がる事が多い。逆に高値圏で信用買い残が増加したときは、下がってくる事が多い。多くの投資家の(1)買った時期、(2)買った価格、(3)買った数量が読み取れる事から、投資判断の参考にできます。

信用残の整理は2つしかありません。(1)日柄整理と(2)値幅整理。(1)株価は信用期日(6ヶ月)が明けるまでボックスで推移する動き、(2)株価が大きく値上がりか、大幅値下がり(ロスカット)で需給整理される事を言います。現在の信用残水準は、いずれどちらかの整理局面を迎えるだろうと見ています。当面は2022年3月期業績予想が出た後の6月か、7月くらいが怪しいか?

個別株は業績予想が発表され、好業績発表した銘柄が買われる流れは続くと見ています。まず(1)2ケタ増収増益銘柄、(2)1ケタ増収増益銘柄です。これで業績の変化率が高いか、株価水準が低いか、割安な株は買われます。

「株の達人」は当日17時までに発表された業績は、18時のデータ更新に反映されます。また、18時までの発表は20時までに反映されます。18時以降のものは翌日のデータ更新に入ります。会員ページの「株価情報・決算開示」欄を見るか、「ランキング」の一番下にある経常予想上方修正(連結)を見てください。

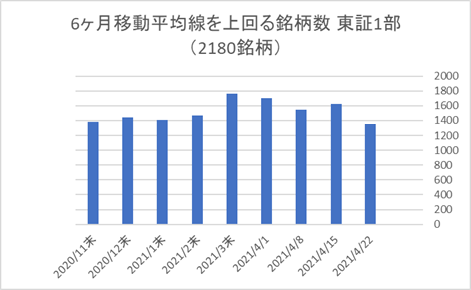

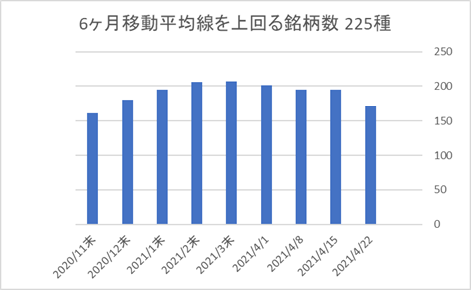

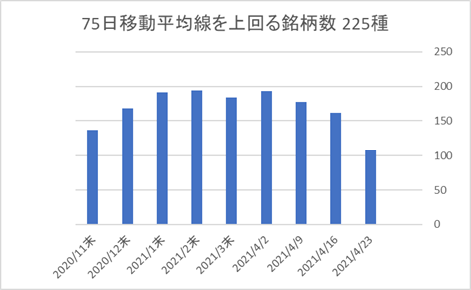

4月4週目の東証1部銘柄(2200銘柄)の6ヶ月移動平均線上回る銘柄数は減少した。2020年9月末1643銘柄(225種115)→10月末1011銘柄(225種82)→11月末1382銘柄(225種161)→12月末1441銘柄(225種180)→2021年1月末1407銘柄(225種195)→2月末1470銘柄(225種206)→3月末1760銘柄(225種207)→4月(1)1702銘柄(225種201)→4月(8)1550銘柄(225種195)→4月(15)1623銘柄(225種195)→4月(22)1387銘柄(225種172)と減少した。4月は戻せるか。4月の観察ポイントです。

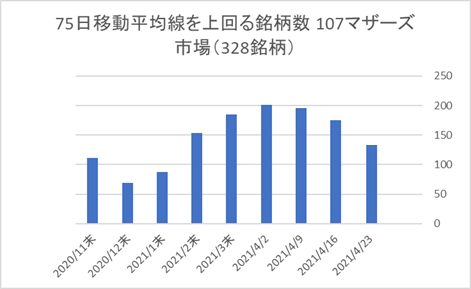

4月4週目の「107」マザーズ市場(357銘柄)で75日移動平均線上回る銘柄数の減少続く。2020年9月末218銘柄→10月末126銘柄→11月末111銘柄→12月末69銘柄→2021年1月末120銘柄→2月末153銘柄→3月末185銘柄→4月(2)201銘柄→4月(9)196銘柄→4月(16)175銘柄→4月(23)129銘柄と減少は続く。4月の観察ポイントです。

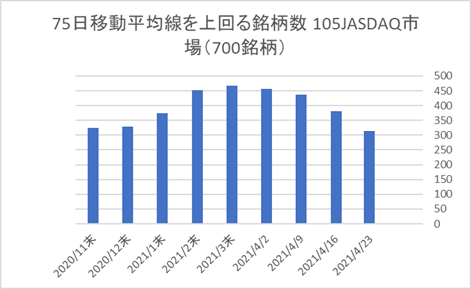

4月4週目の「105」JASDAQ市場(705銘柄)の75日移動平均線を上回る銘柄数も減少続く。2020年9月末439銘柄→10月末277銘柄→11月末324銘柄→12月末328銘柄→2021年1月末424銘柄→2月末452銘柄→3月末467銘柄→4月(2)457銘柄→4月(9)437銘柄→4月(16)374銘柄→4月(23)308銘柄と減少続く。増加に戻せるか。4月の観察ポイントです。

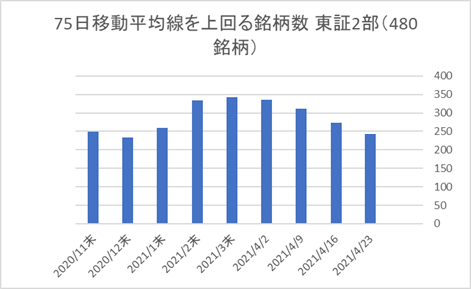

4月4週目の東証2部銘柄(473銘柄)の75日移動平均線を上回る銘柄数も減少続く。2020年9月末311銘柄→10月末228銘柄→11月末249銘柄→12月末241銘柄→2021年1月末298銘柄→2月末334銘柄→3月末342銘柄→4月(2)335銘柄→4月(9)311銘柄→4月(16)273銘柄→4月(23)240銘柄と減少続く。増加に戻せるか。4月の観察ポイントです。

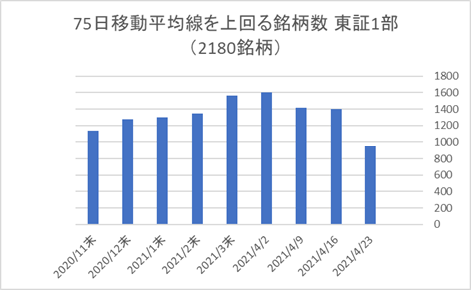

4月4週目の東証1部銘柄(2201銘柄)の75日移動平均線上回る銘柄数も大幅に減少する。2020年9月末1581銘柄(225種97)→10月末809銘柄(225種56)→11月末1136銘柄(225種136)→12月末1172銘柄(225種176)→2021年1月末1302銘柄(225種177)→2月末1342銘柄(225種194)→3月末1562銘柄(225種184)→4月(2)1606銘柄(225種193)→4月(9)1414銘柄(225種177)→4月(16)1397銘柄(225種161)→4月(23)929銘柄(225種105)と大きく減少する。4月の観察ポイントです。

<801NYダウ 803NASADAQ指数 日足チャート>

NYダウは、3万4000ドルに乗せても軽快に推移しています。増税を打ち出しても、NYダウの暴落を言う人はいません。「801」NYダウは3万4000ドル台でも、快調に上昇基調高値更新相場を維持しています。強気上昇相場を維持しています。チャート的に、下から200日移動平均線、75日移動平均線、25日移動平均線、10日移動平均線の順に強い上昇基調を維持しています。この状態を維持なら、上昇基調の高値更新相場は続きます。5月に向けた観察ポイントです。

「803」NASDAQ指数も、上昇から2月高値更新に迫ってきました。チャートを見ても25日移動平均線が75日移動平均線を上回る上昇基調に戻し、高値更新に迫っています。コロナ禍終息に向け、チャート的に、下から200日移動平均線、75日移動平均線、25日移動平均線、10日移動平均線の順に上昇基調は続くか。25日から75日移動平均線を下回ると売り転換の心配はあります。5月に向けた観察ポイントです。

<850ドル円 日足チャート>日足標準条件NO11・75日カイリ率+75日ボリンジャーバンド

月足で見るドル円相場は、60ヶ月移動平均線を上値抵抗線に円高に戻されています。やはり60ヶ月移動平均線は強い上値抵抗線でした。下値支持線はどのあたりにあるか。日足チャートで確認してみましょう。

日足チャートでは、25日移動平均線を下回ったので、次は75日移動平均線(106円)→次は200日移動平均線(105円)の順に下値支持線と見る下値目途です。またボリンジャー+1シグマを下回った事も円高に向けた動きになってきました。75日移動平均線(中心線・106円)から200日移動平均線くらいまで、円高の可能性も出てきた動きです。5月に向けた観察ポイントです。

<105JASDAQ指数&107東証マザーズ指数>日足標準条件NO11・75日カイリ率

<JASDAQ指数 日足チャート>

「105」JASDAQ指数は上昇基調を維持するものの、25日移動平均線を下回ってきました。再度25日移動平均線を上回る状態に戻すことが出来れば、上昇相場に戻ります。10日から25日移動平均線を上回る事ができないと、戻り売り相場か調整相場と判断されます。5月に向けた観察ポイントです。

<東証マザーズ指数 日足チャート>

「107」マザーズ指数は、75日移動平均線に沿ってボックスで推移しています。75日移動平均線を上回る水準に戻しましたが、再度75日移動平均線を下回りました。上昇基調に向かおうとしたが、冷や水をかけられた形となりました。引き続き、75日移動平均線を上放れるかなど状況確認は続きます。5月に向けた観察ポイントです。

<日経平均 610評価損率・週足チャート>

「610」評価損率は、-7%の高水準を維持し、2月以降の-10%から0%の高値ゾーンでの推移は続いています。今週発表-7.59(4/16)と評価損率の数値から、相場的に検討していました。その結果、今週の大幅下落に繋がったと見ています。この数値から、株価が上がれば利食い売りの押され、下がれば買戻しから反発する動きは続きそうです。

5月は2022年業績予想発表が控えていますから、評価損率が-10%から0%の水準では、好材料が出て買われても、上値は利食い売りに押され、売られれば買戻しから戻しても、ボックス相場の可能性は高いでしょう。2月高値を上回れなければ、評価損率的に、6月以降に売られる心配を残しています。5月連休明けに向けてどうなるか。5月に向けた観察ポイントです。

<日経平均 月足チャート>標準条件NO1(月足基本チャート)

3月に続き、4月も陰線(並び黒)になりました。2月高値を意識し、4月SQ値29909円を意識し、上値が重い事から陰線になったと見ています。売られたことで、株価と6ヶ月移動平均線は接近してきました。6ヶ月移動平均線を上回っている状態は、大きな下げはないが、6ヶ月移動平均線を下回る時は大幅調整局面の心配が強まります。今のチャートの形から、5月下旬から6月が心配と見ています。

6ヶ月移動平均線は(下値支持線)上向きで、株価が6ヶ月移動平均線を上回る間は、上昇基調は維持しています。いまは株価の上値は伸び悩み、6ヶ月移動平均線に接近した状態です。チャート状態から見て、今は買い場ではないことがわかります。5月どう動くか。大幅調整局面か上昇V字局面か。5月に向けた観察ポイントです。

<日経平均 日足チャート>日足標準条件NO11・75日カイリ率

日経平均は、4月SQ週(SQ値29909円)と2月高値(30714円)を意識した動きから、75日移動平均線を下回るまで下げてきました。信用買い残が増えた事も上値を重くしています。この上値の抵抗線は5月も変わらないでしょう。4月SQ値と2月高値(30714円)を上回れなければ、5月下旬から6月には大幅な調整局面に転ずる心配があります。チャート的には、25日移動平均線を上回れなければ調整局面とみなければならない。

日足チャートは、下から200日移動平均線、75日移動平均線、25日移動平均線の順に推移してきたが、25日移動平均線は75日移動平均線を下回る動きまで弱まっている。今は5月連休後の2022年3月期業績予想発表待ちとなっている。5月に向けた観察ポイントです。

またの緊急事態宣言でも人の行動は変わるのか。第4波の感染拡大は終息できるのか。米国相場はいつまで続くのか。半導体相場はいつまで続くか。世界はどう動く。

臨時コメントについて

相場が急変したり基調が変わるようなときには、その都度臨時コメントが掲載されます。

臨時コメントは株の達人ユーザーのみのサービスです。

↓ブログでは日経平均や先物、ミニ先物などの分析を掲載しております。ほぼ毎日更新!ぜひご覧ください。

本日の市況と個別株徹底解説

https://www.sevendata.co.jp/user_blog/