変異株の感染拡大により、また緊急事態宣言下となり、飲食店の営業時間は短くなり、お酒の提供は規制対象となりました。5月連休明けの短い期間を対象としたが、また延長される可能性は高いように感じられます。何度も繰り返す感染拡大の不安が増し、投資家心理を冷やしています。この様な状況で4月相場は引けました。

連休明けから5月相場となります。連休中にNY市場がしっかりしていれば、連休明けの日本市場の心配は薄れるでしょう。また米国で感染の拡大が止まるなども。連休明けから本格化する2022年度3月期業績予想は、この緊急事態宣言下では、2022年度予想発表を見送る企業は増える心配があります。

5月入りしても、株価は4月SQ値29909円と2月高値(3万714円)を意識して推移すると見ています。まず4月SQ値を上回ってこれなければ、上値を切り下げる動きは強まりそうです。2月以降のボックス相場から25日移動平均線と75日移動平均線は接近し、もう少しでDクロスしそうです。5月入りも移動平均線の接近から、戻り売りの形は強まると言えます。

今週発表の信用倍率は6.3倍です。2月に3万円をつけて以降、信用買い残の増加が続く事から信用倍率は拡大してきました。株価の上値を買ってくれる人がいなければ、信用倍率の縮小は進まない。現状の上値には利食い売りを持っている信用買いが多い状態である。業績発表時期ですから、業績の良い株は買われ、悪ければ売られます。どんな理由でも信用買い残が消化され、取り組みが改善しなければ株価の上値は重いでしょう。

前回も述べたように、信用買い残の整理には、日柄整理か値幅整理しかありません。日柄整理なら秋まで待たなければなりません。値幅整理では買い上がって整理される事より、売られて追証の投げ売りで整理される事の方が多いです。

2022年3月期業績予想は出始めたが、5月連休明けに発表のピークのあと、業績発表が良かった株は買われ、悪ければ売られる流れに変わりはありません。信用買い残の需給が改善するほど、好業績発表は多いでしょうが。織り込み済みとなれば売られる心配があり、需給整理が進む下げなら買い場となります。5月下旬から6月に向け買われるか。売られるか。今のところ6月SQに向け整理売りから下げると見ています。

早々と個別株では業績発表が出た株の中では、(1)2ケタ増収増益銘柄は買われている。(2)1ケタ増収増益銘柄も買われている株もある。5月連休明けの発表後の動きも同じと見ています。まずは(1)2ケタ増収増益銘柄に注目。(2)1ケタ増収増益銘柄に注目。(3)上昇基調で割安な株など。業績の変化率が高い順に確認してください。好業績銘柄か、株価水準が低く割安な株は買われます。

「株の達人」は当日17時までに発表の業績は18時のデータ更新に含まれています。18時まで発表は20時のデータ更新で反映されます。18時以降は翌日のデータ更新になります。会員ページでは「株価情報・決算開示」欄をご覧ください。「ランキング」の一番下にある経常予想上方修正(連結)をご覧ください。

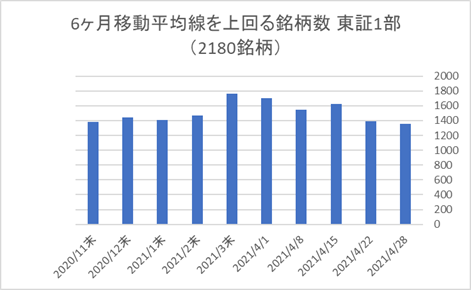

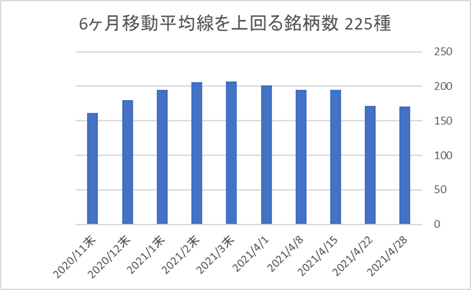

4月末の東証1部銘柄(2201銘柄)の6ヶ月移動平均線上回る銘柄数は減少した。2020年9月末1643銘柄(225種115)→10月末1011銘柄(225種82)→11月末1382銘柄(225種161)→12月末1441銘柄(225種180)→2021年1月末1407銘柄(225種195)→2月末1470銘柄(225種206)→3月末1760銘柄(225種207)→4月(1)1702銘柄(225種201)→4月(8)1550銘柄(225種195)→4月(15)1623銘柄(225種195)→4月(22)1387銘柄(225種172)→4月(28)1237銘柄(225種171)と減少した。4月は戻せるか。4月の観察ポイントです。

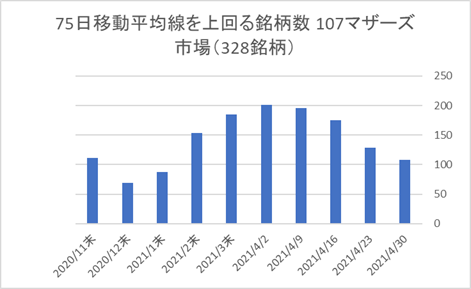

4月末の「107」マザーズ市場(357銘柄)で75日移動平均線上回る銘柄数の減少続く。2020年9月末218銘柄→10月末126銘柄→11月末111銘柄→12月末69銘柄→2021年1月末120銘柄→2月末153銘柄→3月末185銘柄→4月(2)201銘柄→4月(9)196銘柄→4月(16)175銘柄→4月(23)129銘柄→4月(30)108銘柄と減少は続く。4月の観察ポイントです。

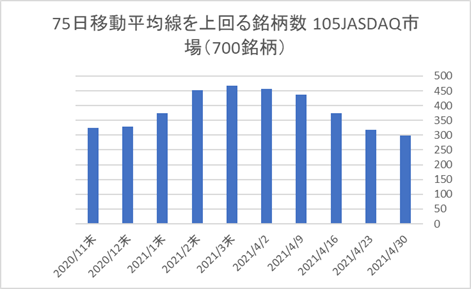

4月末の「105」JASDAQ市場(703銘柄)の75日移動平均線を上回る銘柄数も減少続く。2020年9月末439銘柄→10月末277銘柄→11月末324銘柄→12月末328銘柄→2021年1月末424銘柄→2月末452銘柄→3月末467銘柄→4月(2)457銘柄→4月(9)437銘柄→4月(16)374銘柄→4月(23)318銘柄→4月(30)299銘柄と減少続く。5月は増加に戻せるか。4月の観察ポイントです。

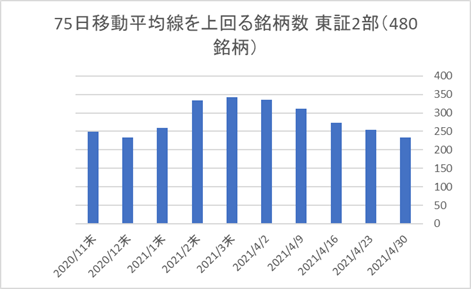

4月末の東証2部銘柄(473銘柄)の75日移動平均線を上回る銘柄数も減少続く。2020年9月末311銘柄→10月末228銘柄→11月末249銘柄→12月末241銘柄→2021年1月末298銘柄→2月末334銘柄→3月末342銘柄→4月(2)335銘柄→4月(9)311銘柄→4月(16)273銘柄→4月(23)254銘柄→4月(30)234銘柄と減少続く。増加に戻せるか。4月の観察ポイントです。

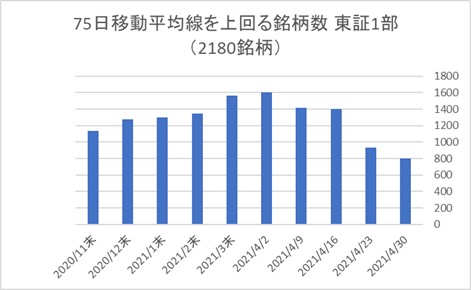

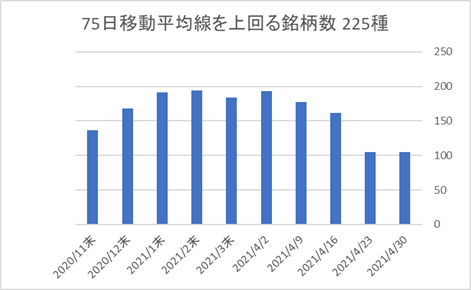

4月末の東証1部銘柄(2201銘柄)の75日移動平均線上回る銘柄数も減少続く。2020年9月末1581銘柄(225種97)→10月末809銘柄(225種56)→11月末1136銘柄(225種136)→12月末1172銘柄(225種176)→2021年1月末1302銘柄(225種177)→2月末1342銘柄(225種194)→3月末1562銘柄(225種184)→4月(2)1606銘柄(225種193)→4月(9)1414銘柄(225種177)→4月(16)1397銘柄(225種161)→4月(23)929銘柄(225種105)→4月(30)799銘柄(225種105)と減少続く。増加に戻せるか。4月の観察ポイントです。

<801NYダウ 803NASADAQ指数 日足チャート>

4月のNYダウは、1000ドル高の連騰で引けそうです。増税を出しても下げないし強い。「801」NYダウは3万4000ドルで上昇基調、高値更新相場を維持しています。強気相場を維持しています。チャート的に、下から200日移動平均線、75日移動平均線、25日移動平均線、10日移動平均線の順に強い上昇基調を維持しています。引き続き、5月も上昇基調の高値更新相場は続きそうです。5月に向けた観察ポイントです。

GAFAは好決算を発表から、「803」NASDAQ指数も上昇から2月高値を更新しました。5月も高値更新相場は続きそうです。チャートでは、25日移動平均線、75日移動平均線、200日移動平均線は上向きで、株価は10日から25日移動平均線に沿った上昇基調です。10日から25日移動平均線を上回る状態は、上昇相場は続きます。5月に向けた観察ポイントです。

<850ドル円 日足チャート>日足標準条件NO11・75日カイリ率+75日ボリンジャーバンド

日足チャートでは、75日移動平均線まで下がらず切り返し、108円まで円安に戻してきました。目先は25日移動平均線(109円)が上値抵抗線です。5月は25日移動平均線(109円)を上回る円安基調に戻せるか。上回れなければ、75日移動平均線(107円)に向け円高に戻します。

日足チャートでは25日移動平均線を下回ったものの、75日移動平均線(107円)を下回らなかった事から、25日移動平均線(109円)に向け戻すか、また75日移動平均線(107円)割れになるか。また今幅でボックスで推移するか。この小幅ボックスが5月の確認ポイントになりそうです。また75日ボリンジャー+1シグマを下回っている事からも、円高に向けた動きは続いています。円安に動くと株高に繋がります。5月に向けた観察ポイントです。

<105JASDAQ指数&107東証マザーズ指数>日足標準条件NO11・75日カイリ率

<JASDAQ指数 日足チャート>

「105」JASDAQ指数は上昇基調を維持してますが、4月は25日移動平均線を下回って引けました。5月連休明け、2022年3月期業績予想が出揃えば、また25日移動平均線を上回る状態に戻すだろうと期待して見ています。25日移動平均線を上回る事ができないと戻り売り相場か調整局面が続くと判断されます。5月に向けた観察ポイントです。

<東証マザーズ指数 日足チャート>

「107」マザーズ指数は、75日移動平均線に沿ってボックスで推移が続いています。5月連休明けの業績発表が出揃うまで、様子見相場が続くのか。業績発表が出揃って75日移動平均線を上回ってくれば、上昇相場に戻したと判断できます。引き続き、5月連休明け業績発表出揃った後、75日移動平均線を上放れるか。5月に向けた観察ポイントです。

<日経平均 610評価損率・週足チャート>

4月は「610」評価損率は、-7%の高水準を維持したまま引けそうです。また5月相場も-10%から0%の高値ゾーンで推移は続きそうです。今週発表-8.71(4/23)の評価損率の数値は、高値ゾーンの範囲です。高値ゾーンの数値から、株価は上がれば利食い売りの押され、下がれば買戻しから戻される動きは続くと見ます。数値通りの動きは続きそうです。

5月連休明けに2022年業績予想発表を控え、個別株は様子見相場になっているので、評価損率は-10%から0%の水準での推移なっています。信用残取り組みを見ても需給改善してない事も、上がれば利食い売りに押とされ、下がれば買戻しのボックス相場となっています。業績発表後も2月高値を上回れなければ、評価損率的に、5月下旬から6月に売られる心配を残しています。5月に向けた観察ポイントです。

<日経平均 月足チャート>標準条件NO1(月足基本チャート)

3月に続き、4月も陰線(並び黒)で引けました。小幅安で引けたので強いと言えます。2月高値を意識し、4月SQ値29909円を意識し、5月になれば5月SQ値を意識する事になります。5月も陰線になると、株価は6ヶ月移動平均線を下回る可能性もあります。2022年3月期業績予想を控えている事もあり、少しは戻す(値上がり)と見ています。

6ヶ月移動平均線を上回っている状態を維持するなら下げはないが、陰線になり、6ヶ月移動平均線を下回る心配となります。チャートの形から、5月下旬から6月に入ってから下落を心配しています。6ヶ月移動平均線は(下値支持線)上向きで、株価が6ヶ月移動平均線を上回る間は上昇基調は維持します。株価が陰線になり伸び悩むと6ヶ月移動平均線を下回る心配となります。5月に向けた観察ポイントです。

<日経平均 日足チャート>日足標準条件NO11・75日カイリ率

日経平均は、4月SQ週(SQ値29909円)と2月高値(30714円)を意識し上回れず、4月は75日移動平均線を下回って推移して引けました。業績発表待ちと信用買い残の需給悪化から、上値を重くしています。5月連休明けは業績発表を控えている事もあり、小幅に買われるだろうと見ています。

5月に入っても、チャート的に25日移動平均線を上回れなければ、調整局面は続きます。下から200日移動平均線、75日移動平均線、25日移動平均線の順に推移してきましたが、25日移動平均線は、75日移動平均線を下回るDクロスに向けた動きになってきました。5月連休後の2022年3月期業績予想発表の後どう動くか。「宝くじ投資法」が近づいている様に見えます。5月から6月に向けた観察ポイントです。

緊急事態宣言は延長されるか。第4波の感染拡大は続くのか。米国のコロナは終息に向かうのか。半導体相場はいつまで続くか。世界はどう動く。

臨時コメントについて

相場が急変したり基調が変わるようなときには、その都度臨時コメントが掲載されます。

臨時コメントは株の達人ユーザーのみのサービスです。

↓ブログでは日経平均や先物、ミニ先物などの分析を掲載しております。ほぼ毎日更新!ぜひご覧ください。

本日の市況と個別株徹底解説

https://www.sevendata.co.jp/user_blog/